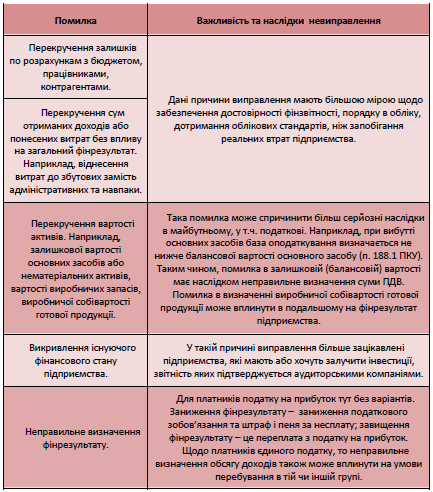

Нормативна база та види помилок

Щодо існуючої нормативної бази, то виправлення помилок регулюється:

- П(С)БО 6 “Виправлення помилок і зміни у фінансових звітах”;

- МСБО 8 “Облікові політики, зміни в облікових оцінках та помилки”.

Останній корисний тим, що наводить більш детальне визначення деяких помилок та їх види, ніж П(С)БО 6. МСБО 8 описує помилки попередніх періодів як пропуски або викривлення у фінзвітності суб’єкта господарювання за один чи кілька попередніх періодів, які виникають через невикористання або зловживання достовірною інформацією, яка:

- була наявна, коли фінзвітність за ті періоди затвердили до випуску;

- за обґрунтованим очікуванням могла бути отриманою та врахованою під час складання та подання цієї фінзвітності.

Однак, вищенаведені документи не регулюють питання виправлення помилок поточного періоду, тобто помилки, які виявлені ще до складання фінансової звітності за даний період. Їх виправлення здійснюється у загальному порядку на основі процедур описаних Положенням про документальне забезпечення записів у бухгалтерському обліку, яке затверджене наказом Мінфіну від 24.05.1995 № 88 (далі Положення № 88).

Як виправити помилку при складанні фінзвітності

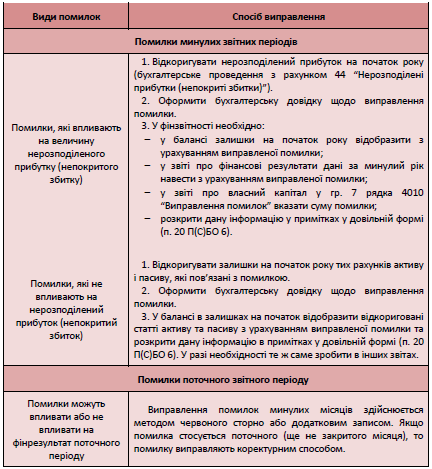

З вищенаведеного випливає існування 2-х груп помилок з точки зору порядку їх виправлення: минулих звітних періодів та поточного звітного періоду (див. нижче).

Щодо помилок поточного звітного періоду, то згідно п. 4.2 та п. 4.3 Положення № 88:

- червоне сторно – спосіб виправлення помилки, коли помилка (сума, кореспонденція рахунків) заноситься до облікового регістру червоним кольором або із знаком “мінус”, а правильний запис (сума, кореспонденція рахунків) заноситься темним кольором. Складається бухгалтерська довідка;

- додатковий запис – це додаткове проведення, яке здійснюється для збільшення сум по рахункам. Також складається бухгалтерська довідка;

- коректурний спосіб – неправильний запис закреслюється однією лінією (так, щоб можна було прочитати написане), а поруч здійснюється надпис “Виправленому вірити” та підкріплюється підписами осіб, які відповідальні за ведення регістру чи здійснення операції.

Строк давності помилок

Виправлення помилок не має строку давності. Тобто можна у фінзвітності виправляти помилку за будь-який період. Щодо податкових наслідків, то тут вплив помилок обмежений 1095 днями за днем граничного строку подання податкової декларації, для якої були використані дані щодо фінрезультату з фінзвітності (ст. 102 ПКУ). Але слід враховувати той факт, що помилки, які були допущені раніше даного терміну також можуть вплинути на податкові зобов’язання, наприклад, неправильне визначення балансової вартості необоротних активів.

Що не є помилкою

Не розглядаються як помилки зміни облікових оцінок (п. 34 МСБО 8). Наприклад, зміна резерву сумнівних боргів, зміна забезпечення оплати відпусток чи гарантійних зобов’язань, зміна справедливої вартості активів, зміна ліквідаційної вартості основних засобів чи строків їх корисного використання.

Чи треба подавати виправлену фінзвітність до податкової

ДФС роз’яснює, що все залежить від часу та способу, яким виправляється помилка. Як відомо, можливі подача звітної (нової) декларації та уточнюючої. Звітна (нова) подається до закінчення терміну подання декларації за відповідний звітний період. Так як фінзвітність є невід’ємною частиною декларації, то її подача у даному випадку є обов’язкова.

Якщо помилка виправляється шляхом подачі уточнюючої декларації, то платник податку може не подавати фінзвітність повторно, якщо показники фінзвітності, яка була подана з декларацією за звітні (податкові) періоди, які уточнюються, не підлягають виправленню (роз’яснення 102.23.02 ЗІР). Таким чином, якщо помилка у фінзвітності спричиняє податкові наслідки, то фінзвітність подається обов’язково.

Чи може бути штраф за виправлення помилки у фінзвітності

За саме виправлення помилки у фінзвітності штрафу немає. Штраф можливий за неправильне визначення податкового зобов’язання, що сталося внаслідок помилки у фінрезультатах за даними фінзвітності, який був внесений до податкової декларації. Якщо відбулося заниження податкового зобов’язання, то доведеться заплатити штраф за невчасну сплату податку на прибуток 20% від суми недоплати податку при затримці 30 днів і більше (п. 126.1 ПКУ). Крім того, з 1-го дня після граничного строку сплати податку нараховується пеня на основі 120% річної ставки НБУ (пп. 129.1.1 ПКУ).

У разі якщо помилка призвела до завищення податкового зобов’язання, то штраф за виправлення помилки відсутній. Буде існувати переплата з податку на прибуток.

Практичний приклад виправлення помилок у фінзвітності

Приклад 1. Помилки минулого звітного періоду, що завищили фінрезультат.

У жовтні 2016 р. підприємство отримало послуги з консалтингового обслуговування у сумі 80000 грн від неплатника ПДВ. Однак, в обліку було показано тільки 8000 грн як адміністративні витрати. У жовтні щодо згаданої операції з консалтингового обслуговування були здійснені наступні бухгалтерські проведення:

| Господарська операція | Дт | Кт | Сума |

| Отримано послуги з консалтингу | 92 | 631 | 8000 |

| Оплачено послуги | 631 | 311 | 80000 |

Також виявлено, що протягом року сталася помилка в нарахуванні амортизації основних засобів збутового призначення. Було нараховано 15000 грн амортизації замість 35000 грн.

Для виправлення помилок необхідно скласти наступну бухгалтерську довідку:

Дані помилки повинні бути відображені у таких фінансових звітах:

- балансі (у сумах на початок періоду) – рядки нерозподіленого прибутку (-92000), накопиченого зносу (+20000) та кредиторської заборгованості за товари, роботи, послуги (+72000) мають враховувати проведене коригування;

- у звіті про фінансові результати – у даних за минулий рік необхідно збільшити збутові витрати на 20000 грн та адміністративні на 72000 грн та зменшити фінансовий результат на 92000 грн;

- у звіті про власний капітал – відобразити коригування у рядку 4010 “Виправлення помилок” у сумі “-92000 грн”;

- у примітках пояснити ситуацію (можна використати текст бухгалтерської довідки, але без проведень).

Щодо податкового обліку та описана ситуація може бути приводом для подачі уточнюючої декларації, так як було завищено податкове зобов’язання на 92000 грн у 2016 р.

Приклад 2. Помилки минулого звітного періоду, що не вплинули на фінрезультат.

У ході аудиторської перевірки було виявлено, що витрати на проведення маркетингового дослідження у сумі 75000 грн підприємство віднесло на адміністративні, а не збутові витрати.

У даній ситуації впливу на фінрезультат немає, тому розкриваємо ситуацію в примітках до фінзвітності. Вплив на баланс відсутній. У звіті про фінансові результати у даних за минулий рік коригуємо статті:

- адміністративні витрати (-75000);

- витрати на збут (+75000).