1 Сума податку, на яку платник ПДВ має право зареєструвати податкові накладні (ПН) та/або розрахунки коригування (РК) у Єдиному реєстрі податкових накладних (ЄРПН).

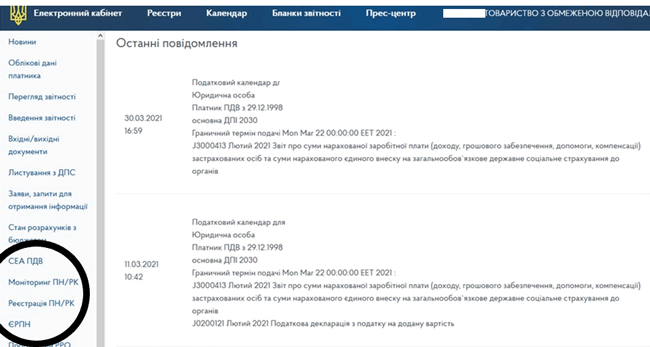

Усі сервіси, про які ми далі говоритимемо, доступні в особистій частині (вхід за допомогою електронного підпису) ЕК (знаходиться за адресою cabinet.tax.gov.ua) платника ПДВ. У неплатників ПДВ ці сервіси не відображаються.

Для платників ПДВ в ЕК передбачені такі спеціальні сервіси — «СЕА ПДВ», «Моніторинг ПН/РК», «Реєстрація ПН/РК», «ЄРПН».

Розглянемо, які дані можна знайти в кожному із цих розділів.

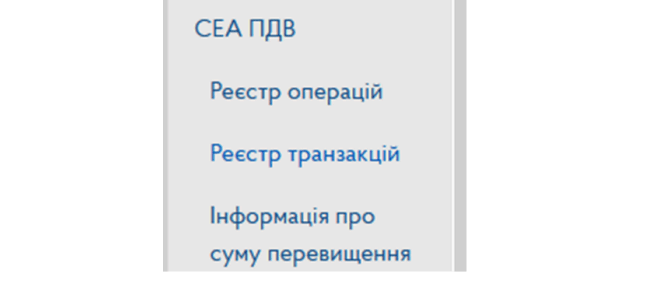

Розділ «СЕА ПДВ»

Включає такі підрозділи:

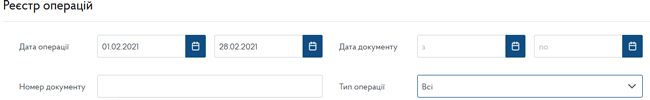

Меню «Реєстр операцій» — тут відображаються всі операції (всі складові формули «регліміту»2), проведені вами в СЕА починаючи з 01.07.2015 р. (або з дати ПДВ-реєстрації, якщо така реєстрація відбулася після 01.07.2015 р.).

2 ∑Накл = ∑НаклОтр + ∑Митн + ∑ПопРах + ∑Овердрафт – ∑НаклВид – ∑Відшкод – ∑Перевищ. Що «ховається» за назвами складових формули, можна дізнатися з того ж Порядку електронного адміністрування податку на додану вартість, затвердженого постановою КМУ від 16.10.2014 р. № 569.

Можна відстежити, яким чином кожна з операцій вплинула на розмір вашого «регліміту» (показник ∑Накл).

Що важливо. У цьому меню можна дізнатися в режимі реального часу інформацію:

— про суму «регліміту» на сьогодні, на яку можна зареєструвати в ПН/РК. Для цього в полі пошук задаємо період по поточну дату. І в графі «Сума ліміту» останньої операції відображатиметься актуальна сума «регліміту»;

Також інформацію про суму «регліміту» можна отримати, подавши запит податківцям за формою J/F1301206.

— подивитися суму ∑Перевищ, якщо вона є (але вона в цьому меню відображатиметься наростаючим підсумком). А в розрізі періоду, щоб відстежити, за рахунок чого саме сформувався цей показник, — використовуємо вкладку «Інформація про суму перевищення».

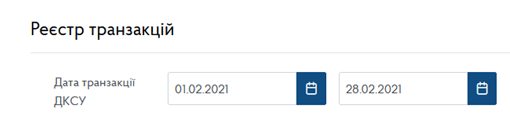

Меню «Реєстр транзакцій» — відображається рух на нашому електронному ПДВ-рахунку, відкритому в Держказначействі (у бухобліку це субрахунок 315). У цій вкладці відображаються: надходження на ПДВ-рахунок (його поповнення, повернення з ПДВ-рахунку (якщо подавали заяву — додаток до декларації з ПДВ Д4), списання (за декларацією, за УР).

Що важливо: в цьому меню ми можемо дізнатися наявний залишок грошових коштів на ПДВ-рахунку (задавши в пошуку період по поточну дату) — графа «Залишок на рахунку». Ця інформація нам важлива для того, щоб розуміти, скільки коштів потрібно зарахувати на ПДВ-рахунок або для поповнення «регліміту», або для успішної сплати зобов’язань за декларацією чи УР.

У цій же вкладці ми можемо побачити і реквізити нашого електронного ПДВ-рахунку (графа «Номер ПДВ-рахунку»).

Інформацію щодо реквізитів ПДВ-рахунку можна переглянути також у вкладці «Дані про банківські рахунки» режиму «Облікові дані платника».

У нашому випадку 16.02 — поповнили рахунок для сплати податкових зобов’язань за ПДВ-декларацією. 24.02 зобов’язання за ПДВ-декларацією були списані і відобразився залишок грошових коштів на ПДВ-рахунку 854,00 грн (графа «Залишок рахунку»).

Якщо в підприємства не вистачить коштів на ПДВ-рахунку для сплати ПЗ за поданою ПДВ-декларацією, то в графі «Сума заборгованості» відображатиметься заборгованість зі сплати зобов’язань з ПДВ.

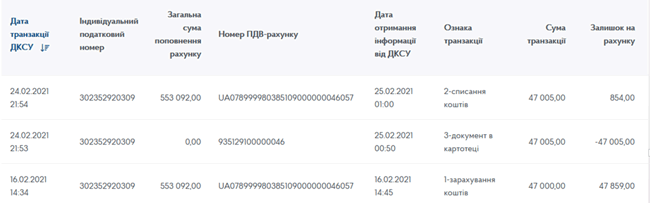

Меню «Інформація про суми перевищення». Тут можна подивитися, чи є в платника ∑Перевищ за відповідний період, і якщо є — за рахунок чого він сформувався. Показник ∑Перевищ формується в розрізі кожного періоду окремо (тому для пошуку задається відповідний період — місяць). Інформація за поточний період відображатиметься після подання ПДВ-декларації за поточний період. Адже для підрахунку ∑Перевищ за відповідний період система порівнює дані (1) податкових зобов’язань за декларацією (ряд. 9) за відповідний період (з урахуванням УР до цього періоду) із (2) сумою ПДВ, яка міститься в датованих (!) відповідним періодом ПН/РК, зареєстрованих у ЄРПН (при цьому період реєстрації ПН/РК не важливий).

Показник ∑Перевищ у межах обраного періоду не є постійним — він може змінюватися: при поданні уточнюючого розрахунку (УР) за цей період (на дату його подання) або після запізнілої реєстрації ПН/РК, які належать (складені) до цього періоду (на дату такої реєстрації ПН/РК).

Після вибору періоду, за який аналізується показник ∑Перевищ, перед вами з’являться 4 таблиці:

1) перша — «Розрахунок суми перевищення» показує наявність і загальну суму розбіжностей між ПЗ за даними декларації та даними ЄРПН за відповідний період. Якщо ∑Перевищ є, то відповідне його значення буде зазначено в графі «Сума відхилення». Якщо ні, то цифри граф «Дані декларації» і «Дані ЄРПН» збігатимуться.

2) друга — «Дані декларації» показує розшифровку ПЗ у розрізі рядків за відповідний період за даними декларації. Якщо ви до цього періоду подавали УР і уточнювали ПЗ (розділ I декларації) — то в ній будуть показані в розрізі кожного УР суми уточнюваних ПЗ;

3) третя — «Дані ЄРПН» містить розшифровку зареєстрованих ПН/РК, які належать (складені) до відповідного обраного звітного періоду;

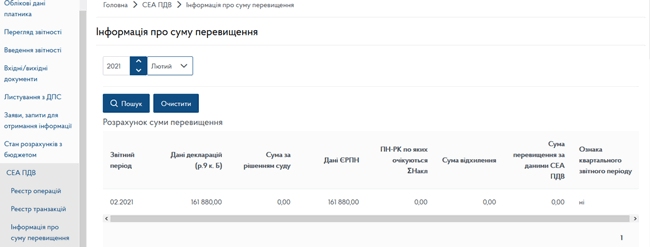

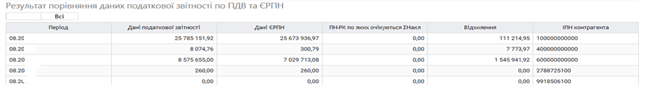

4) четверта — «Результат порівняння даних податкової звітності по ПДВ та ЄРПН» «найкорисніша». Саме за нею ми можемо відстежити, за рахунок чого утворилися різниці в ПЗ за даними декларації та ЄРПН за відповідний період, які призвели до виникнення ∑Перевищ. За тими рядками, де зафіксовані «Відхилення», і дивимося, за рахунок яких ПН/РК сформувався ∑Перевищ.

У нашій ситуації бачимо, що розбіжності утворилися за «умовними» ІПН «100000000000», «400000000000», «600000000000». Це означає, що ∑Перевищ виникло в результаті нереєстрації ПН на неплатників, ПН за «компенсуючими» ПЗ, ліквідації основних засобів.

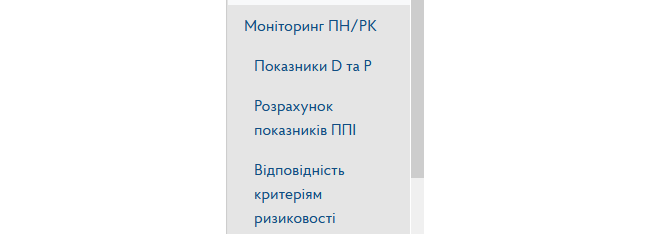

Розділ «Моніторинг ПН/РК»

Інформація про заблоковані ПН/РК відображається у вкладці «ЄРПН».

Тут відображається інформація про відповідність платника тим чи іншим показникам, за якими визначається, підпадають його ПН/РК під блокування чи ні.

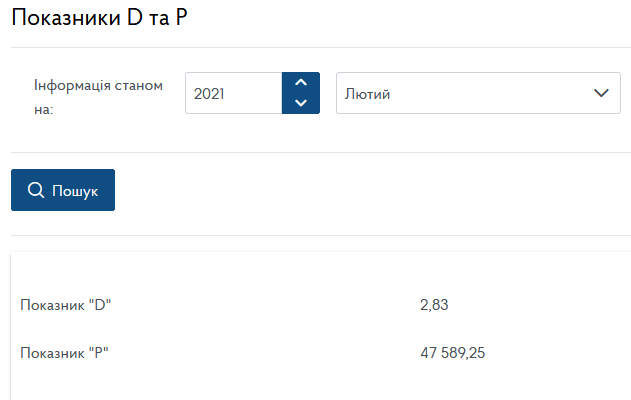

Меню «Показники D та P». Це критерії безумовної реєстрації ПН/РК. Згідно з п. 3 Порядку № 1165 ПН/РК (окрім зменшуючих РК) реєструються автоматично, якщо одночасно виконуються такі умови:

3 Порядок зупинення реєстрації ПН/РК в ЄРПН, затверджений постановою КМУ від 11.12.2019 р. № 1165.

— за попередні 12 місяців платник сплатив до бюджету ПДВ (без урахування імпортного ПДВ) більше 1 млн;

— податкове навантаження (показник D) > 0,05. Зауважимо, що згідно з Порядком № 1165 при реєстрації ПН/РК система повинна орієнтуватися на показники D, що належать до місяця складання (а не реєстрації) ПН/РК. Але програмне забезпечення фіскалів налаштоване набагато простіше і бере ці показники на поточну дату (тобто на дату реєстрації ПН/РК). Показник D є незмінним протягом місяця;

— сума ПДВ у вже зареєстрованих у звітному місяці ПН/РК плюс сума ПДВ у поданій для реєстрації ПН/РК (показник P) не перевищили в 1,4 раза найбільшу суму ПДВ згідно із зареєстрованими ПН/РК за один з 12 попередніх календарних місяців. Показник P, що відображається в ЕК, судячи з усього, показує найбільшу суму ПДВ згідно із зареєстрованими ПН/РК за один з 12 попередніх місяців, помножену на 1,4.

Меню «Розрахунок показників ППІ». Відображається інформація про те, чи відповідає платник показникам позитивної податкової історії4. Якщо платник відповідає певному критерію — навпроти цього критерію стоятиме відмітка (галочка).

Для «позитивності» платникові достатньо відповідати хоча б одному критерію позитивної податкової історії на момент реєстрації ПН/РК.

Меню «Відповідність критеріям ризиковості платника податків». Якщо даних немає — отже, платник не включений у число ризикових для цілей блокування ПН. Якщо є — потрібно подавати документи для того, щоб позбавитися від статусу ризикового платника5. Інакше всі ПН/РК (окрім тих, які відповідають ознакам безумовної реєстрації) блокуватимуться. Інформація тут відображається в день прийняття Комісією відповідного рішення про зарахування платника до числа ризикових.

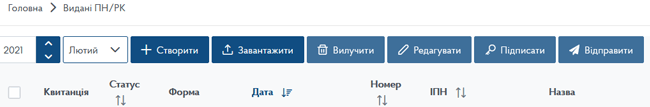

Розділ «Реєстрація ПН/РК»

Включає таке:

Меню «Видані ПН/РК» — тут можна:

(1) створювати ПН/РК (кнопка «Створити»);

(2) імпортувати вже готові ПН/РК з іншої програми (наприклад, 1С)

для відправлення їх на реєстрацію в ЄРПН через ЕК.

Підписувати ПН/РК, відправляти їх на реєстрацію можна «пакетом». Для цього необхідно відмітити групу документів (галочкою) в лівій колонці вікна «Видані ПН/РК».

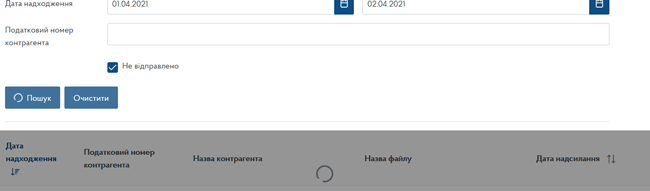

Меню «Отримані РК» — важлива вкладка. У ній відображаються відправлені нашими контрагентами РК «на мінус», які ми повинні зареєструвати. Якщо проставлена галочка навпроти «Не відправлено» — відображатимуться ті «вхідні» РК, які ще не зареєстровані. Як тільки РК буде зареєстрований, то він відображатиметься у вкладці «ЄРПН» ЕК.

Розділ «ЄРПН»

Включає такі меню:

Тут відображаються ПН/РК, які були відправлені на реєстрацію в ЄРПН:

— або нами (вкладка «Видані ПН/РК»);

— або нашими контрагентами («Отримані ПН/РК»).

Можна переглядати видані й отримані ПН, а також імпортувати їх у свою бухпрограму. Шукати ПН можна: за датою реєстрації, за датою складання, за контрагентом або за статусом ПН (зареєстровано, заблоковано та ін.).

Також у цьому розділі можна знайти інформацію про «історію» РК. Для цього знайдіть ту ПН, дані про яку ви хочете подивитися (за датою реєстрації в ЄРПН, за датою складання ПН тощо). У переліку ПН/РК, що з’явився, оберіть потрібну вам ПН і натисніть на її реєстраційний номер.

Зауважимо, що в ЕК також реалізована функція автозаповнення декларації з ПДВ. Для цього в розділі «Введення звітності» потрібно знайти форму ПДВ-декларації для заповнення і поставити галочку в полі «Заповнити на основі даних ДПС». Але форми звітності заповнюватимуться на підставі даних ЄРПН. Не зареєстровані в ЄРПН ПН у ній відображатися не будуть. Тож будьте уважні!