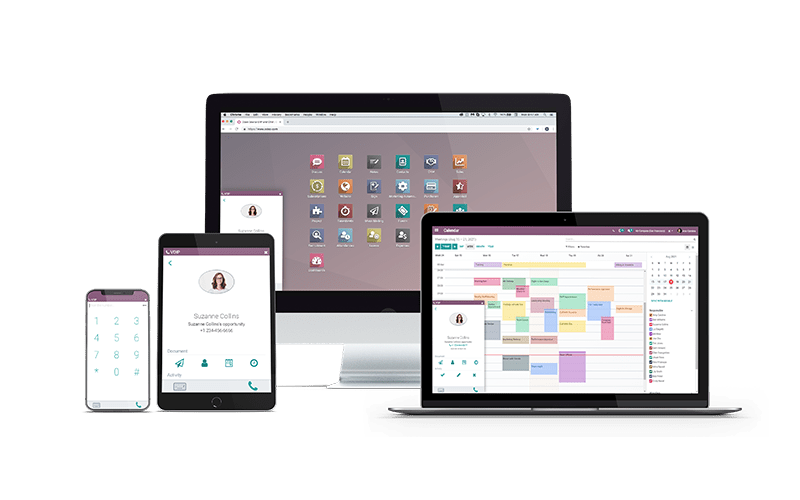

В умовах стрімкого розвитку технологій і глобалізації бізнесу українські компанії все частіше користуються програмними рішеннями, які розробляють іноземні постачальники. Одним із таких популярних продуктів є Odoo – потужна ERP-система для автоматизації обліку та бізнес-процесів. Проте закупівля ліцензій у нерезидента тягне за собою певні податкові зобов’язання, про які важливо знати.

Оподаткування послуг, отриманих від нерезидентів, регулюється Податковим кодексом України (ПКУ). Відповідно до законодавства:

Відповідно, якщо українська компанія отримує право користування програмним забезпеченням Odoo від нерезидента, такі операції вважаються такими, що постачаються на митній території України. Відповідно, вони підлягають оподаткуванню ПДВ.

Особливості оподаткування послуг від нерезидентів детально розкриті у ст. 180 і ст. 208 ПКУ:

При нарахуванні ПДВ за операціями з нерезидентами платник податку (отримувач послуг):

Таким чином, компанія має можливість мінімізувати податкове навантаження, правильно оформивши документи.

Приклад для платника ПДВ:

Компанія Платник ПДВ (резидент України) придбала ліцензії Odoo у компанії-нерезидента (Бельгія) на суму 1000 євро. Для розрахунку ПДВ необхідно:

Для платників ПДВ важливо не лише нарахувати та сплатити податок, але й правильно відобразити ці операції в податковій декларації з ПДВ. У декларації нарахування ПЗ за такою операцією відображається у рядку 6.1, ПК — у рядку 13.1.

Окрім цього, потрібно чітко визначити дату виникнення податкового зобов’язання, що залежить від дати отримання послуги або здійснення платежу (згідно з п. 187.1 ПКУ). Дата виникнення зобов’язання є важливою, оскільки вона визначає звітний період, в якому повинна бути сплачена сума ПДВ.

Компанія, яка не є платником ПДВ, здійснила закупівлю ліцензій Odoo у нерезидента на суму 1000 євро. Для розрахунку ПДВ необхідно:

Згідно з п. 187.1 ПКУ, податкове зобов’язання виникає на дату отримання послуги або здійснення платежу в залежності від події, яка відбулася раніше. ПДВ має бути сплачено до бюджету не пізніше 20 числа місяця, наступного за звітним періодом (місяць, у якому виникло зобов’язання).

Таким чином, оподаткування операцій із закупівлі ліцензій у нерезидента має суттєві відмінності залежно від статусу отримувача послуг — платника чи неплатника ПДВ.

Отже, при плануванні операцій із закупівлі ліцензій у нерезидентів важливо враховувати статус компанії щодо ПДВ та потенційні фінансові наслідки, які впливають на загальні витрати підприємства. Коректний підхід до оподаткування дозволить уникнути податкових ризиків та забезпечить прозоре й ефективне планування діяльності компанії.

Автор: Христина Герега, CFO/CAO компанії Self-ERP

Джерело: блог компанії Self-ERP

Сервіс покликаний допомогти інвесторам фондового ринку швидко та в зручний спосіб згенерувати документи, необхідні для…

В современном мире эффективность работы офиса напрямую зависит от условий, в которых работают сотрудники. Общий…

На четвертому році повномасштабної війни український бізнес продовжує працювати в умовах, які потребують максимальної стійкості,…

Податківці у підкатегорії 101.29 ЗІР надали роз'яснення, що для операцій з вивезення за межі митної території України…

Google Pay є одним з найбільш популярних цифрових платіжних сервісів, що трансформував те, як ми…

У зв’язку з глобалізацією економіки виникла гостра потреба в уніфікованих стандартах фінансової звітності, що дають…