Автор: Соломіна Марія, експерт з питань оплати праці

Як виправити помилки в пенсійній (далі — ПФ) і ЄСВ-звітності роботодавця? Легко! Зараз розповімо!

Робимо «раз»! Визначаємо, до якого виду належить помилка

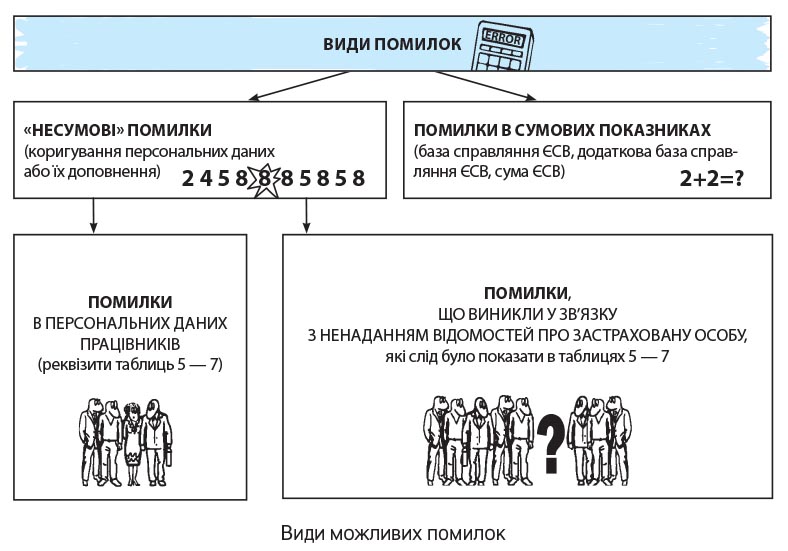

Умовно всі помилки в ПФ і ЄСВ-звітності можна поділити на два види. Покажемо їх на схемі нижче.

Схема, звичайно, — це добре. Але не погано було б навести приклади помилок, — скажете ви. І абсолютно матимете рацію. Почнемо із «несумових» помилок.

Не сумою єдиною

Давайте «познайомимося» ближче із «несумовими» помилками. У цей «гурток за інтересами» входять помилки:

1) у персональних даних працівників (реквізити таблиць 5, 6, 7), наприклад, у:

— громадянстві особи (реквізит «Громадянин України»);

— коді страхувальника (реквізит «Ідентифікаційний код ЄДРПОУ/реєстраційний номер облікової картки платника податків»);

— номері облікової картки застрахованої особи (реквізит «Номер облікової картки ЗО»);

— коді категорії застрахованої особи (реквізит «Код категорії ЗО»);

— кількості календарних днів перебування у трудових/цивільно-правових відносинах, хвороби, відпусток у зв’язку з народженням дитини та без збереження зарплати;

— коді підстави для обчислення стажу окремим категоріям осіб відповідно до законодавства (спеціальний стаж) (реквізит «Код підстави для обліку спецстажу»);

2) що виникли у зв’язку з ненаданням відомостей про застраховану особу, які слід було показати в таблицях 5 — 7. Наприклад, у таблиці 5 забули зазначити відомості про те,

що:

— було укладено або розірвано трудовий договір з працівником і цивільно-правовий договір із застрахованою особою — непідприємцем;

— було укладено або розірвано трудовий договір з працівником, працевлаштованим на нове робоче місце;

— працівнику надано відпустку для догляду за дитиною від трирічного віку до досягнення нею шестирічного віку;

— працівнику надано відпустку для догляду за дитиною до досягнення нею трирічного віку;

— працівниці надано відпустку у зв’язку з вагітністю та пологами.

Обов’язково виправляйте помилки в персональних даних працівників. Адже вони можуть вплинути на правильність обчислення страхового, пенсійного стажу працівників і розмір їх пенсії. Крім того, виправлена «несумова» помилка може врятувати посадових осіб роботодавця від адмінштрафу за ст. 1651 Кодексу України про адміністративні правопорушення від 07.12.84 р.

№ 8073-X.

А тепер окреслимо коло помилок у сумових показниках ПФ- і ЄСВ-звітності.

Хороша цифра, та не та, що треба

Прикладами помилок у сумових показниках можуть бути:

— помилки в базі справляння ЄСВ (у сумі внесків до Пенсійного фонду — до 2011 року), у тому числі неправильне застосування максимальної величини бази справляння ЄСВ (максимальної величини заробітної плати (доходу), з якої сплачувалися внески до Пенсійного фонду, — до 2011 року);

— помилки в додатковій базі справляння ЄСВ;

— застосування неправильного розміру ставок ЄСВ (внесків до Пенсійного фонду — до 2011 року);

— донарахування (зменшення) ЄСВ за попередні звітні періоди через зміну класу професійного ризику виробництва.

Звертаємо увагу тих, хто в поточному місяці донараховує зарплату за попередній, зокрема, у зв’язку з уточненням кількості відпрацьованого часу, виявленням помилки! Таке донарахування зарплати не є помилкою для цілей справляння ЄСВ! Її суму включаєте до зарплати місяця, в якому здійснили таке донарахування, і справляєте з неї ЄСВ у загальному порядку.

Річ у тім, що зобов’язання зі сплати ЄСВ виникають після нарахування доходу. Отже, коригувати дані, зазначені у звіті з ЄСВ (пенсійному звіті) за минулі звітні періоди, у цій ситуації не потрібно. Донараховані суми відображаєте у звіті з ЄСВ, сформованому за той місяць, в якому вони були нараховані. Зазначимо, що сьогодні є чинним звіт про суми нарахованої заробітної плати (доходу, грошового забезпечення, допомоги, компенсації) застрахованих осіб і суми нарахованого єдиного внеску на загальнообов’язкове державне соціальне страхування до фіскальних органів, наведений у додатку 4 Порядку № 435 (далі — Звіт за формою № Д4).

Зауважте: якщо сумова помилка призвела до необхідності донараховувати ЄСВ, страхувальнику загрожує штраф у розмірі 10 % такого донарахованого ЄСВ за кожний повний або неповний звітний період, за який його донараховано, але не більше 50 % донарахованого ЄСВ. Причому цей штраф необхідно буде сплатити незалежно від того, ким ці внески були донараховані — контролюючим органом за результатами перевірки або самим страхувальником. Детальніше — в «Податки та бухгалтерський облік», 2015, № 45.

Робимо «два»! Виправляємо помилку

Якщо помилку виявили до закінчення граничного строку подання звітності з ЄСВ. Скажемо чесно — вам пощастило! У такій ситуації необхідно повторно сформувати та подати до ДПІ Звіт за формою № Д4 з правильними показниками до закінчення граничного строку. Чинним вважатиметься останній електронний або паперовий звіт, поданий вами (п. 1 розд. V Порядку № 435).

Важливо!

Заново формувати та подавати необхідно весь звіт з ЄСВ з усіма таблицями зі статусом «початкова», а не тільки ті таблиці, в яких були виявлені помилки

Якщо після виявлення помилки у поданому звіті до закінчення його строку подання подати тільки окремі таблиці форми № Д4 за поточний звітний період зі статусом «скасовуюча», «додаткова», то такий звіт не вважатиметься звітом і вважатиметься таким, що не подавався.

Якщо помилку виявили після закінчення граничного строку подання ПФ і ЄСВ-звітності. Порядок виправлення такої помилки залежить від виду помилки (див. схему на с. 6).

«Несумові» помилки, допущені у Звіті за формою № Д4, виправляєте, формуючи титульний аркуш і відповідні таблиці зі статусом «скасовуюча», «додаткова», «початкова».

Помилку (описку) у персональних даних працівника в уже поданому звіті виправляють через таблиці зі статусом «скасовуюча» і «початкова». Щоб доповнити таблиці 5 і 7 забутими рядками, формують таблиці зі статусом «додаткова». Повністю скасувати відомості, що помилково потрапили до таблиць 5, 6 і 7, можна продублювавши їх у таблиці зі статусом «скасовуюча».

При цьому врахуйте, що:

по-перше, звіт, сформований для виправлення «несумових» помилок за попередні звітні періоди, не повинен містити таблицю 1 форми № Д4;

по-друге, формуючи таблиці 6, не можна змінювати сумові показники;

по-третє, якщо ви подаєте за один і той самий звітний період таблиці зі статусами «скасовуюча» і «додаткова», їх необхідно подавати з окремими титульними аркушами (як два окремі звіти).

«Несумову» помилку виявили податківці? Надайте їм протягом 10 робочих днів з дня отримання такої інформації необхідні скасовуючі, початкові або додаткові таблиці звіту (див. вище).

А якщо «несумова» помилка була допущена при формуванні пенсійної звітності за періоди до 2011 року? Тоді її потрібно виправляти відповідно до:

— Порядку № 7-6, якщо помилки допущено за періоди до 2010 року;

— Порядку № 26-1, якщо помилка — у звітних періодах 2010 року.

Водночас серед усього розмаїття «несумових» помилок є такі, які не піддаються виправленню. Про них читайте на с. 29.

Помилку в сумових показниках виправляють через таблиці 1 і 6 (за необхідності) Звіту за формою № Д4 за поточний звітний період.

Важливо! Обов’язково виправляйте помилки в ПФ і ЄСВ-звітності! Річ у тім, що

строк давності для стягнення недоїмки, пені та штрафів за пенсійними внесками не застосовується після 01.01.2004 р. (ч. 15 ст. 106 Закону № 1058), а з ЄСВ — з моменту появи на світ цього внеску (ч. 16 ст. 25 Закону № 2464)

Водночас, на думку ВСУ (див. постанови ВСУ від 04.06.13 р. № 21-170а13 і від 04.02.14 р. № 21-458а13), Пенсійний фонд не має права накладати штрафи за старі помилки згідно із Законом № 1058, крім як у випадку із стягненням заборгованості, що виникла до 01.01.2011 р. Проте навіть у цьому випадку адмінштрафу не уникнути.

Розібравшись з помилками, давайте поговоримо про те, куди подавати звіти з виправленнями.

Робимо «три»! Йдемо здаватися

Звіти з виправленими помилками в ЄСВ-звітності, незалежно від того, коли вони були допущені, несемо податківцям. Форма звіту — та, що діє на момент виправлення помилки.

Виняток — деякі помилки, що зачіпають дані про працівника і стосуються періодів справляння пенсійного внеску (періоди до 01.01.2011 р.). Про ці помилки та багато інших у ПФ і ЄСВ-звітності ми з вами поговоримо детальніше

далі.

висновки

- Помилки, допущені в ПФ- і ЄСВ-звітності, можна умовно поділити на сумові та «несумові».

- Якщо помилку виявлено до закінчення граничного строку подання Звіту за формою № Д4, її можна виправити, подавши звіт з правильними даними до закінчення цього строку.

- Порядок виправлення помилки в ПФ- і ЄСВ-звітності, виявленої після закінчення граничного строку її подання, залежить від виду такої помилки.