Hubs представляет тайный проект приказа о критериях автоматической остановки регистрации налоговых накладных

В распоряжении Hubs оказался рабочий проект приказа Министерства финансов о критериях автоматической остановки регистрации налоговых накладных в соответствующем Едином реестре налоговых накладных – ЕРНН (текст проекта по ссылке или ниже в отдельном окне). Анализ документа свидетельствует о том, что, в случае его принятия в данной версии, возможны серьезные проблемы для вполне легального бизнеса уже в июле.

С учетом того, что дальнейшую (после автоматической остановки) судьбу налоговых накладных решает некая специальная комиссия ГФС уже в «ручном» режиме, бизнесу придется ой как несладко, а у фискалов появятся дополнительные аргументы о том, почему коррупция – это все-таки не зло. Напомним, 29 марта 2017 г. Кабмин принял постановление №190, которым установлены основания для отказа в регистрации налоговых накладных как раз комиссией ГФС.

Вечные студенты

Лишь два с половиной месяца остается до начала действия процедуры автоматической остановки регистрации налоговых накладных/расчетов корректировок (далее – налоговые накладные) в ЕРНН. Напомним, в соответствии с изменениями в Налоговый кодекс, принятыми в конце 2016 г., с 1 июля 2017 г. регистрация налоговых накладных будет останавливаться в автоматическом режиме в случае соответствия такой налоговой накладной совокупности критериев оценки степени риска, достаточных для остановки регистрации. От того, какие будут критерии и как они будут применяться, фактически зависит легкость ведения деятельности для легального бизнеса.

Сами критерии оценки степени риска согласно Кодексу утверждает Минфин. Сделать это он должен был до 1 апреля (с 1 апреля до 1 июля планировалось тестировать систему). Но не сделал.

Более того, за два с половиной месяца до начала действия этого механизма Минфин критерии не только не утвердил, но и не обнародовал проект соответствующего документа. Между тем, работа над ним активно ведется. Как уже сказано выше, в распоряжении Hubs оказалась рабочая версия проекта приказа Минфина «Об утверждении Критериев оценки степени рисков, достаточных для остановки регистрации налоговой накладной/расчета корректировки в Едином реестре налоговых накладных, и Перечня документов, достаточных для принятия решения о регистрации налоговой накладной/расчета корректировки».

13 апреля Hubs направил в Минфин информационный запрос относительно нюансов данного документа и возможности его обнародования на сайте министерства. В пресс-службе нас заверили, что ответы будут подготовлены. Пока Hubs их не получил. Учитывая общественную значимость темы и для обеспечения открытой дискуссии, в данной статье мы публикуем основные планируемые нововведения. Ответы Минфина будут опубликованы после их получения.

Философский вопрос

Внедрение новой системы подвергает любую даже самую честно работающую компанию риску блокирования регистрации налоговой накладной. Впрочем, это стало понятно из философии самого нововведения при принятии соответствующих изменений в НКУ, основанной на оценке степени риска. И уже в проекте приказа указано, что даже основанием для остановки регистрации является всего лишь риск – некая вероятность составления налогоплательщиком налоговой накладной по нереальной хозяйственной операции.

Нереальной операцией приказом предлагается считать поставку товара/услуги, если есть налоговая информация «о невозможности осуществления такой операции или о недостоверности данных о ее осуществлении». Обязанность же доказывать, что ты не «верблюд», возлагается на самого налогоплательщика.

Проект документа от Минфина (см. ниже) состоит из собственно «критериев оценки» и трех приложений.

Проверят всех?

Для начала в Критериях описываются случаи, при которых контроль не будет проводится. Но фактически под него попадают большинство операций между субъектами хозяйствования, которые зарегистрированы плательщиками НДС. То есть проверять накладные будут у всего среднего и крупного бизнеса.

Во-первых, что по понятным причинам логично, под контроль не попадет регистрация налоговых накладных при поставках товара/услуги неплательщикам НДС (налоговая накладная регистрируется продавцом и остается только у него). То есть, при продаже чего-либо в розницу или «упрощенцам» (не зарегистрированным плательщиками НДС). Правда, и здесь рано радоваться. В процессе так называемого расчета корректировок по налоговым накладным ее регистрация все же может быть остановлена в автоматическом режиме (см. ниже Критерий №4).

Во-вторых, тоже логично, фискалы не собираются контролировать операции, облагаемые по нулевой ставке НДС (экспорт и еще ряд случаев).

В-третьих, от контроля хотят освободить компании с годовым оборотом до 3,6 млн грн. – но только в том случае, если сумма НДС в налоговых накладных за текущий месяц составляет менее 50 тыс. грн. и руководитель фирмы при этом суммарно не руководит более, чем тремя компаниями.

В-четверых, для всех остальных предлагает ДВА ОСНОВНЫХ условия не попадания под контроль. В частности, от него освобождаются компании, у которых выше 0,08 так называемый коэффициент (фактически налоговая нагрузка в 8%) – отношение суммы уплаченных социальных взносов и налогов в сводный бюджет (без НДС на таможне) к объему поставок за последние 12 месяцев. Это условие должно совпасть с еще одним – сумма НДС в налоговых накладных в текущем месяце не превышает наибольшую месячную сумму НДС за последние 12 месяцев, умноженную на 1,3.

Между тем только люди с Марса могут предполагать, что налоговая нагрузка (пусть и с учетом ЕСВ) в Украине у существенного количества компаний может составлять больше 8%. На практике по разным причинам (в т. ч. из-за тенизации экономики) она составляет в основном 1-5%. Выводить бизнес из тени конечно же нужно, но этот коэффициент никак не является однозначным признаком рисковых (нереальных) поставок между субъектами бизнеса для уплаты НДС. Так что контролировать будут всех, кроме вышеуказанной «мелкоты».

В-пятых, для крупного и части среднего бизнеса хотят сделать полугодовые «каникулы». В проекте записано, что, с 1 июля 2017 г. по 1 января 2018 г., проверяться не будут компании, если общая сумма уплаченных ими в 2016 г. социальных взносов и налогов в сводный бюджет (без НДС на таможне) составляет более 5 млн грн.

Эта норма, в случае ее прохождения, по сути, исключит в 2017 г. из контроля тех, у кого оборот составлял (в зависимости от сферы деятельности и т. п.) от 100 млн грн. в год (при налоговой нагрузке в 5%) до 500 млн грн. (при нагрузке 1%) и практически всех, у кого оборот больше.

То есть, авторы документа в нынешнем году собираются сосредоточиться в первую очередь на среднем бизнесе.

Останавливать регистрацию накладных тоже будут всем?

А вот сами критерии, достаточные для остановки регистрации налоговых накладных в ЕРНН, в проекте позволяют сделать еще один неутешительный вывод. В случае внедрения критериев в такой редакции можно поздравить большинство производителей, переработчиков, строителей и т. д. – их налоговые накладные будут блокироваться регулярно и пачками. Сложно представить, каким образом такие дивные новации будут стимулировать развитие экономики, улучшение инвестиционного климата и т. д. Кроме того, сам проект похоже очень сырой, так как, на наш взгляд, в формулировках есть ярчайшие алогизмы.

Итак, какие же критерии рисковых бизнес-операций хочет предложить Минфин:

Критерий №1. Если упомянутая налоговая нагрузка, но в данном случае рассчитанная как отношение среднемесячных налогов (за последний год) к объему поставок в текущем месяце, составляет меньше 0,2 (то есть, 20%). При этом должно состояться еще два условия:

1) если при этом есть факты несоответствия между продажей товаров/услуг и их закупками (если поставляемые товары/услуги не закупались или закупались в объемах меньших, чем поставлялись);

2) и если в налоговом кредите (закупках) преобладают некие (очевидно, рисковые) товары по УКТ ВЭД из приложения 2 к проекту.

Вот цитата: «Відношення середньомісячної суми сплачених на позабюджетні рахунки до фондів соціального та пенсійного страхування сум єдиного внеску на загальнообов’язкове державне соціальне страхування та до зведеного бюджету податків та зборів, окрім суми податку на додану вартість, сплаченої при ввезенні товару на митну територію України, платником, яким подано податкову накладну, за останні 12 місяців до обсягу постачання зазначеного в зареєстрованих платником податків в ЄРПН податкових накладних у поточному місяці з урахуванням поданої податкової накладної, у випадках коли є факти невідповідності кількості/обсягів або відсутності придбання товару/отримання послуги при фактичній реалізації такого товару/послуги (з урахуванням наявних показників таблиці платника податків) та переважання в податковому кредиті кодів УКТ ЗЕД товарів, зазначених у додатку 2 (більше 20 відс.), становить менше 0,2;»

Обращаем внимание на очень важные нюансы. Здесь уже появляется ссылка на Таблицу налогоплательщика. То есть, все «несоответствия» налоговики должны определять по ней. Между тем ее заполнение упомянуто только в одноименном последнем (IV) разделе Критериев. В нем сказано, что Таблицу (по приложению 1, см ниже ее форму) надо подавать в случае если регистрацию налоговой накладной уже остановили в автоматическом режиме. Данные из таблицы, после остановки регистрации, сравниваются с данными из налоговых накладных, и принимается решение (очевидно, уже в ручном режиме) о некоем «соответствии», и следовательно снова о регистрации или остановке регистрации. Если остановка – добро пожаловать в бескорыстные руки спецкомиссии при ГФС!

То есть, как чиновники намерены автоматически оценивать риски – на основании ли таблицы или нет – ну совершенно не понятно. А значит здесь возможны злоупотребления в ужасных масштабах.

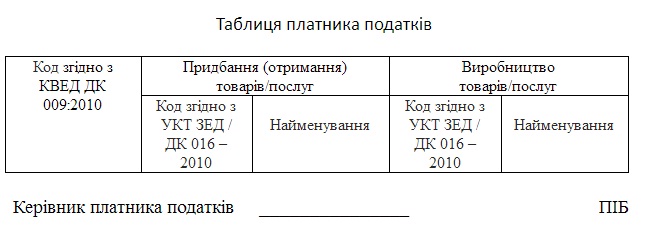

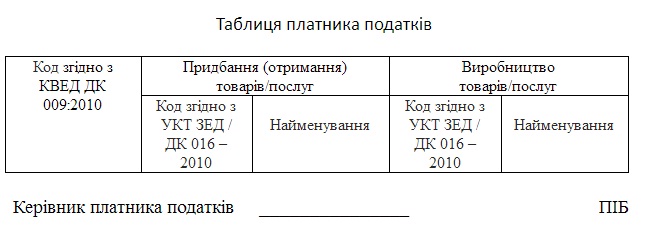

Форма Таблицы плательщика налогов (приложение 1 к Критериям)

Сложно сказать, кто там в Минфине запутался в трех соснах. Но даже если это логическое недоразумение и устранят, например, обяжут таблицу сразу заполнять при регистрации накладных, хрен редьки не слаще.

Во-первых, это невероятно усложнит администрирование процесса.

Во-вторых, сама по себе Таблица еще тот шедевр чиновничьих фантазий. Форма учета по ней предусмотрена весьма громоздкая. Речь, как видим из Таблицы, идет о представлении информации от компании о номенклатуре товаров/услуг, которые на постоянной основе приобретаются в процессе хозяйственной деятельности и производятся им.

В эту таблицу нужно будет включать все товары/услуги которые приобретаются и производятся в разрезе кодов УКТ ВЭД (Украинский классификатор товаров внешнеэкономической деятельности – для товаров) или ГК 016 – 2010 (соответствующий Государственный классификатор продукции и услуг – для услуг) да еще и с привязкой к КВЭДу (Классификатору видов экономической деятельности)!

Весело будет всем. Особенно тем, кто не занимается внешнеэкономической деятельностью и не имеет представления об УКТ ВЭД. А таких подавляющее большинство. А уж «рисовать» правильную связку вида деятельности и товара/услуги – это совсем интересно.

То есть, во главу угла автоматического контроля за риском хотят поставить соответствие купленных и проданных налогоплательщиком товаров. Следовательно, главной целью контролеров станут производители, а также строители и поставщики услуг. У них же будут и самые большие сложности с ведением новой формы учета. А вот простые посредники в этом смысле получают максимально льготный режим.

Не вести же новую форму учета не получится. Как сказано выше, с помощью Таблицы налогоплательщика и нужно будет доказывать, что ты не «верблюд».

В-третьих, напоминаем, что, если у вас в таблице в столбце закупки количество кодов УКТ ВЭД товаров указанных в Приложении 2 в общем количестве наименований составляет свыше 20%, то пиши пропало. Кто и по какому принципу составлял этот перечень рисковых товаров в приложении 2, остается только догадываться. Например, в него точно попали далеко не все товары, которые могут изменяться в процессе каких-либо преобразований с ними (производства из них чего-либо, переработки их, использования их в строительстве или оказании услуг и т.д.).

В-четвертых, повторимся, что достижение требуемой «условной налоговой нагрузки» в 20%, о которой по сути идет речь в критерии, возможно только при резком сокращении деятельности компании. В остальных случаях эта величина будет недостижима. Однако проблемой для налогоплательщика это станет тогда, когда у него будет несоответствие в данных из Таблицы с данными из накладной. Но сам процесс такого сравнения в проекте не понятен.

После этого остальные критерии не кажутся уже чем-то страшным.

Критерий №2. Отсутствие документов, свидетельствующих о праве субъекта хозяйствования на ведение определенного вида деятельности (разрешительные документы, лицензии на осуществление соответствующей деятельности, которые согласно законодательству предусмотрены для производства или реализации этих товаров/услуг) относительно товаров/услуг, которые указаны в налоговой накладной.

Производится проверка соответствия кодов УКТ ВЭД / кодов услуг, указанных в налоговой накладной, кодам УКТ ВЭД / кодам услуг, по которым у плательщика должен быть разрешительный документ, лицензия (по реквизитам документов разрешительного характера с учетом срока их действия).

Если бы речь шла о лицензиях на алкоголь и табак, которые выдает и контролирует ГФС, этот критерий был бы объясним. Однако авторы хотят объять необъятное и при этом сами, похоже, не знают, как это сделать. Во всяком случае процедура такой проверки по документам разрешительного характера, которые выдаются иными уполномоченными органами не прописана. Не говоря уж о том, что регистрация налоговых накладных не имеет никакого отношения к взаимодействию субъектов хозяйствования с другими разрешительными органами. Думается, этот критерий создаст немало проблем для плательщиков, имеющих дело с разрешительной системой. Причем проблем, которые непонятно как решать.

Критерий №3. Должностное лицо налогоплательщика – юрлица или налогоплательщик – физлицо признан судом виновным в совершении преступлений предусмотренных статьями 205 (фиктивное предпринимательство) или 209 УК (легализация/отмывание доходов, полученных преступным путем), если судимость не погашена.

Критерий №4. Даже при поставках в розницу или «упрощенцам» (не плательщикам НДС) ваша накладная все равно может остановлена. Планируется это делать в процессе расчета корректировок сумм НДС по поданным накладным. Итак, остановка возможна, если будет превышен коэффициент 0,2 – отношение сумм НДС, указанных в расчетах корректировок для покупателей (неплательщиков налога), в текущем месяце, к сумме НДС, уплаченной в бюджет (без НДС на таможне) в месяце, за который предоставлены такие расчеты корректировки. То есть, если откорректировать нужно более 1/5 от уплаченного за месяц НДС (без НДС на таможне).

В целом документ оставляет очень печальное ощущение. К моменту, когда приказ о критериях уже должен быть утвержден, в Минфине, похоже, все еще мечутся в попытках выколупать откуда-то эти самые критерии. А получается не очень…

С учетом упомянутого постановления КМУ о случаях отказа в регистрации накладных уже в ручном режиме, становится и вовсе не весело. Например, особенно умиляет в этом постановлении, что комиссия имеет право принимать решение об отказе в регистрации налоговой накладной (которая уже заблокирована в авторежиме) на основании «надання платником податку копій документів, які (…) не є достатніми для прийняття комісією ДФС рішення про реєстрації податкової накладної/розрахунку коригування». Понятно, что без утверждения исчерпывающего перечня и форм копий документов, подача которых является достаточной для разблокировки регистрации накладной, фискалам всегда будет этих самих документов не хватать!

Редакция Hubs готова представить представителям Минфина высказать свою точку зрения в соответствии с направленным нами в ведомство запросом.

Олег Руденко, Игорь Самойленко