За те щоб належно організувати бухоблік, забезпечити фіксування всіх господарських операцій у первинних документах і зберігати оброблені документи, регістри і звітність протягом встановленого строку, але не менше ніж три роки, відповідає:

- уповноважений орган (посадова особа), який керує підприємством,

або

- власник відповідно до законодавства та установчих документів (ч. 3 ст. 8 Закону України «Про бухгалтерський облік та фінансову звітність в Україні» від 16.07.1999 № 996-XIV).

Отже, саме керівник або власник підприємства зобов’язаний створити необхідні умови для правильного ведення бухобліку (ч. 6 ст. 8 Закону про бухоблік). Головбух при цьому має забезпечити ведення бухгалтерського обліку (ч. 7 ст. 8 Закону про бухоблік). Як і директор, головбух є посадовою особою підприємства, яка підписує податкову та фінансову звітність. А особи, які склали та підписали первинні документи і регістри бухгалтерського обліку, несуть відповідальність:

- за їх несвоєчасне складання;

- недостовірність відображених у них даних (ч. 8 ст. 9 Закону про бухоблік).

Особиста відповідальність директора та головбуха

Директора та головбуха можуть притягнути до відповідальності не лише державні органи, а й орган, який має право приймати на роботу (обирати, затверджувати і призначати на посаду) певного працівника (ст. 147-1 Кодексу законів про працю України; КЗпП).

Відповідальність директора та головбуха перед підприємством

Розглянемо почергово всі види відповідальності.

Дисциплінарна

Директор та головбух зобов’язані виконувати правила внутрішнього трудового розпорядку підприємства. Якщо їх порушать, до них можуть застосувати:

- догану;

- звільнення.

При цьому законодавство, статут і положення про дисципліну можуть передбачати й інші дисциплінарні стягнення (ст. 147 КЗпП).

Покарати можуть, наприклад, за те, що забули подати звітність до податкової чи сплатити податки.

Важливо! Дисциплінарне стягнення застосовують до порушника безпосередньо після виявлення проступку, але не пізніше ніж протягом одного місяця із дня його виявлення (не рахуючи часу, коли працівник не працює у зв’язку з тимчасовою непрацездатністю або перебуванням у відпустці). І в будь-якому разі покласти на працівника дисциплінарне стягнення можна не пізніше ніж протягом шести місяців із дня вчинення проступку (ст. 148 КЗпП).

Матеріальна

Усі працівники, в т. ч. посадові особи — директор та головбух, несуть матеріальну відповідальність за шкоду, яку заподіяли підприємству внаслідок порушення своїх трудових обов’язків. Але відповідальність встановлена лише:

- за пряму дійсну шкоду;

- в межах і порядку, що передбачає законодавство;

- за умови коли таку шкоду працівник заподіяв підприємству винними протиправними діями (бездіяльністю).

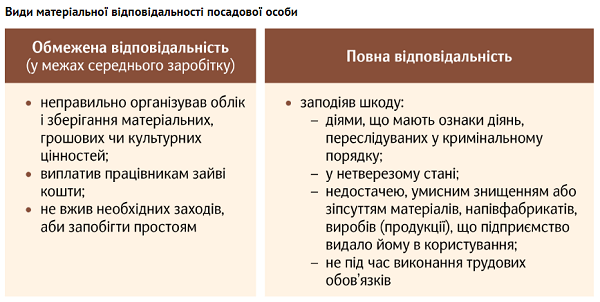

Директор і головбух можуть нести як повну матеріальну відповідальність, та і обмежену середнім заробітком (ст. 132 КЗпП). Випадки обмеженої матеріальної відповідальності визначає стаття 133 КЗпП, повної — стаття 134 КЗпП.

Працівники відшкодовують шкоду за розпорядженням роботодавця у розмірі, що не перевищує середнього місячного заробітку, а керівники — за розпорядженням вищого в порядку підлеглості органу. Таку шкоду відраховують із заробітної плати (ст. 136 КЗпП).

Увага: директор відповідає за організацію бухобліку, а головбух забезпечує його ведення.

Розпорядження потрібно зробити не пізніше ніж два тижні з дня, коли виявили шкоду, і звернути до виконання не раніше ніж сім днів із дня, коли повідомили про це працівника. Якщо він не згоден із відрахуванням або його розміром, за заявою працівника розглядають трудовий спір.

У решті випадків, щоб покрити шкоду, власник чи керівник підприємства має подати позов до суду. Аби працівник поніс матеріальну відповідальність, вони мають довести в суді наявність умов, передбачених у статті 130 КЗпП (лист Мінфіну від 23.02.2017 № 6508/105-0-2-17/7).

Увага: працівника можна притягнути до матеріальної відповідальності незалежно від того, чи застосовували до нього дисциплінарну, адміністративну або кримінальну відповідальність (ст. 130 КЗпП).

Відповідальність директора та головбуха перед державою

За порушення законодавства з питань оподаткування передбачена не лише фінансова відповідальність, а ще й адміністративна та кримінальна (п. 111.1 Податкового кодексу України; ПК). І якщо підприємство притягнуть до фінансової відповідальності за податкове правопорушення, це не звільнить директора та головбуха від юридичної відповідальності інших видів (п. 111.3 ПК).

Адміністративна

Якщо податківці донарахують податки за результатами документальної перевірки, директору та головбуху інкримінують статтю 163-1 Кодексу України про адміністративні правопорушення (КпАП). А саме — відсутність податкового обліку чи порушення порядку його ведення. Штраф за таке порушення становить від 5 до 10 нмдг (неоподатковуваних мінімумів доходів громадян), тобто 85—170 грн. А якщо порушення вчинила особа, яку протягом року вже притягували до адміністративної відповідальності за таке саме порушення — штраф становить вже від 10 до 15 нмдг, тобто 170—255 грн (ст. 163-1 КпАП).

Увага: якщо норми інших законів містять посилання на нмдг, то з метою їх застосування використовують суму в розмірі 17 грн, окрім норм адміністративного та кримінального законодавства щодо кваліфікації адміністративних або кримінальних правопорушень. Для них суму нмдг вважають на рівні податкової соціальної пільги (ПСП) (п. 5 підрозд. 1 розд. ХХ ПК). Загальна ПСП на 2022 рік — 1240,50 грн (пп. 169.1.1 ПК).

Директору та головбухові також загрожує адмінштраф, наприклад, за порушення порядку нарахування ЄСВ, неподання, несвоєчасне подання, подання не за встановленою формою звітності щодо ЄСВ або подання недостовірних відомостей — від 30 до 40 нмдг (510—680 грн), а за повторне порушення — від 40 до 50 нмдг (680—850 грн) (ст. 165-1 КпАП).

Увага: адміністративна відповідальність за правопорушення, що їх передбачає КпАП, настає, якщо вони за своїм характером не підлягають кримінальній відповідальності (ст. 9 КпАП).

Кримінальна

Кримінальну відповідальність передбачають статті:

- 212 Кримінального кодексу України (КК) — за умисне ухилення від сплати податків, зборів (обов’язкових платежів);

- 212-1 КК — за умисне ухилення від сплати ЄСВ.

Зокрема, кримінальне покарання за ухилення від сплати податків, зборів (обов’язкових платежів) залежить:

- від донарахованої суми;

- факту попереднього притягнення до кримінальної відповідальності;

- факту змови групи осіб (ст. 212 КК) (табл.).

Пам’ятайте, що особу, яка вчинила діяння, передбачені частинами 1, 2, або діяння, передбачені частиною 3 статті 212 КК (якщо вони призвели до фактичного ненадходження до бюджетів чи державних цільових фондів коштів в особливо великих розмірах), можуть звільнити від кримінальної відповідальності. Для цього вона має виконати дві умови:

- до притягнення до кримінальної відповідальності сплатити податки, збори (обов’язкові платежі)

та

- відшкодувати шкоду, яку заподіяли державі їх несвоєчасною сплатою (фінансові санкції, пеня) (ч. 4 ст. 212 КК).

Кримінальна відповідальність керівника та головбуха за ухилення від сплати податків і зборів

|

Вид діяння |

Вид покарання |

Норма КК |

|

Умисне ухилення від сплати податків, зборів (обов’язкових платежів), якщо ці діяння призвели до фактичного ненадходження до бюджетів або державних цільових фондів коштів у значних розмірах, які в 3000 та більше разів перевищують нмдг (починаючи з 3 721 500 грн, але не більше ніж 6 202 500 грн)* |

Штраф від 5000 до 10 000 нмдг (від 85 000 до 170 000 грн) із позбавленням права обіймати певні посади чи займатися певною діяльністю на строк до трьох років або без такого |

ч. 1 ст. 212 |

|

Діяння, визначені частиною 1 статті 212 КК, вчинені за попередньою змовою групою осіб, або якщо вони призвели до фактичного ненадходження до бюджетів чи державних цільових фондів коштів у великих розмірах, які в 5000 і більше разів перевищують нмдг (починаючи із 6 202 500 грн, але не більше ніж 8 683 500 грн) |

Штраф від 10 000 до 15 000 нмдг (від 170 000 до 255 000 грн) із позбавленням права обіймати певні посади або займатися певною діяльністю на строк до трьох років |

ч. 2 ст. 212 |

|

Діяння, передбачені частиною 1 або 2 статті 212 КК, вчинені особою, яку раніше судили за ухилення від сплати податків, зборів (обов’язкових платежів), або якщо вони призвели до фактичного ненадходження до бюджетів чи державних цільових фондів коштів в особливо великих розмірах, які в 7000 та більше разів перевищують нмдг (починаючи з 8 683 500 грн) |

Штраф від 15 000 до 25 000 нмдг (від 255 000 до 425 000 грн) із позбавленням права обіймати певні посади чи займатися певною діяльністю на строк до трьох років із конфіскацією майна |

ч. 3 ст. 212 |

|

* Розміри ухилення від сплати податку (значні, великі й особливо великі) розраховані для 2022 року |

||

Окрім того, діяння, передбачені частинами 1—3 статті 212 КК, не вважають умисним ухиленням від сплати податків, зборів (обов’язкових платежів), якщо платник податків досяг податкового компромісу відповідно до підрозділу 9-2 розділу XX ПК (ч. 5 ст. 212 КК).