Відрядження – це поїздка особи, яка перебуває у трудових відносинах з підприємством (працівника) до іншого населеного пункту поза місцем його постійної роботи.

Зазначена поїздка має:

Питання організації відряджень та їх оплати врегульовують Кодекс законів про працю України (КЗпП) та Податковий кодекс України (ПК). Також можна звертатися до Інструкції про службові відрядження в межах України та закордон (наказ Мінфіну від 13.03.1998 № 59, далі — Інструкція 59). Хоча Інструкція № 59 стосується виключно бюджетних установ і підприємств, які отримують фінансування з держбюджету, регулює відрядження державних службовців, однак для звичайних комерційних підприємств, неприбуткових організацій вона носить суто рекомендаційний характер. Багато питань, пов’язаних з відродженням в інших нормативних документах не зустрічається, а податківці полюбляють звертатися до Інструкції 59.

Увага: Інструкція № 59 для підприємств має рекомендаційний характер.

З описаних вище вимог випливає, що не кожну поїздку можна вважати відрядженням. Так, не є відрядженням:

Увага: постійна робота в іншому населеному пункті, робота вахтовим методом, роз’їзного характеру – не вважається відрядженням.

Окремо завертаємо увагу, що не вважаються відрядженням також:

Щодо семінарів, то тут є дві дещо протилежні позиції держорганів:

Як бути з семінаром? Проаналізувати мету й зміст семінару. Наприклад, якщо мета семінару – це презентація продукції підприємства, то його можна сміливо оформляти як відрядження, але таку мету прописати у наказі про відрядження. Тобто мета має бути «господарська», а не навчальна.

Однак немає нічого проти конференцій — поїздка на конференцію до іншого населеного пункту вважається відрядженням.

Увага: не можна оформляти відрядження на підвищення кваліфікації.

Не кожна поїздка є відрядженням, але й не кожного працівника за законодавством можна направити у відрядження. Без обмежень можливе відрядження працівників підприємства, тимчасових працівників, сезонних працівників, працівників з неповним робочим часом. Також можна направляти у відрядження засновників і членів керівних органів підприємства.

Максимально можливі часові межі відрядження бажано встановлювати трудовим договором, хоча законодавчо вони для небюджетників невизначені. Однак не кожний працівник погодиться відбути у відрядження, скажімо, на 30 днів. Це суттєві умови.

Повна заборона існує на:

Тобто всі вищенаведені категорії – це захищені особи, направлення яких у відрядження є порушенням трудового законодавства та карається штрафом. За ч. 1 ст. 41 КУпАП адмінштраф на посадових осіб від 510 до 1700 грн. Також є фінансовий штраф за ст. 265 КЗпП – 1 мінімальна зарплата на підприємство за кожне таке порушення.

Увага: відряджаючи жінок – дотримуємось особливих правил, пов’язаних з дітьми.

Є працівники, яких можна відправити у відрядження за умови дотримання певних умов. Мова йде про:

У даному випадку треба належно оформити. Так, працівника, який перебуває у відпустці, потрібно спершу відкликати з відпустки, передбачених ч. 3 ст. 12 Закону «Про відпустки» від 15.11.1996 № 504.

Що стосується жінок і татусів з дітьми, то їх спершу треба:

Такий працівник має дати письмову згоду на відрядження. Це також можна оформити записом на тому ж наказі про відрядження або як окремий документ.

Відправити сумісника у відрядження теж можна. Але знову потрібно врахувати певні нюанси:

Щоб оплатити відрядження суміснику розрахуйте середній заробіток за місцем роботи за сумісництвом.

Обов’язковий документ, який треба скласти при відправленні працівника у відрядження – це наказ про відрядження. Саме він має пов’язати відрядження з господарською метою. У цілому ж документальне оформлення відрядження складається з 3-х етапів:

|

ПРОЦЕДУРА ДОКУМЕНТАЛЬНОГО ОФОРМЛЕННЯ ВІДРЯДЖЕННЯ |

|

Етап І |

|

Оформлення наказу керівника про відрядження й видачу коштів під звіт |

|

Етап ІІ |

|

Працівникові видаються або перераховуються на картку(власну чи корпоративну) підзвітні суми |

|

Етап ІІІ |

|

Працівник використовує отримані кошти, повертається з відрядження та складає авансовий звіт щодо їхнього витрачання. Невикористані кошти повертаються назад |

Розглянемо тепер дані етапи детальніше.

У наказі про відрядження обов’язково треба вказати:

Якщо відрядження за запрошенням іншої сторони, — додайте до наказу копію запрошення та програму заходів.

Увага: транспортні квитки обов’язково мають відповідати маршруту прописаному у наказі про відрядження.

Копія наказу про відрядження та документ, що підтверджує особу, – обов’язково мають бути з працівником, особливо у відрядженнях з поселенням у готелях

На наказі має обов’язково стояти підпис працівника з надписом «Ознайомлений» та дата. Обов’язково треба видати працівнику копію наказу про відрядження. Це необхідно з 2-х причин:

Після повернення працівник має подати авансовий звіт — повна назва «Звіт про використання коштів, виданих на відрядження або під звіт». Складається він виключно у паперовій формі.

Увага: без подачі авансового звіту весь аванс, отриманий працівником стає для нього «додатковим благом».

|

ТЕРМІНИ ПОДАЧІ АВАНСОВОГО ЗВІТУ |

||

|

Ситуація |

Строк подання звіту після дня завершення відрядження |

Підтвердні документи на видачу коштів |

|

отримання коштів готівкою з каси |

5 банківських днів (пп. 170.9.3 ПК) |

видатковий касовий ордер № КО-2 |

|

готівка отримувалася з використанням платіжних банківських карт |

3 банківських днів (пп. «а» пп. 170.9.3 ПК) |

платіжне доручення, виписка банку |

|

застосовувалися корпоративні платіжні картки для проведення розрахунків у безготівковій формі |

10 банківських днів* (пп. «б» пп. 170.9.3 ПК) |

виписка з банківського рахунку підприємства, до якого емітована картка |

|

* за рішенням роботодавця може бути продовжений до 20 банківських днів |

||

Якщо ж працівник отримав кошти, але нікуди не поїхав, то їх слід повернути впродовж 3-х банківських днів з дня прийняття наказу про скасування поїздки (п. 11 розд. ІІ Інструкції № 59, роз’яснення ДПС). Наприклад, у ситуації коли працівник захворів та відрядження було скасоване.

Увага: якщо видавали аванс на картку — працівник має 3 дні на його повернення після відрядження.

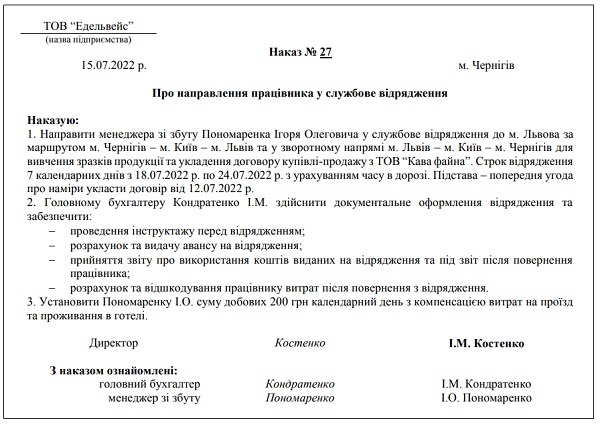

Максимальний термін відрядження по Україні для комерційних підприємств не обмежений. Відрядження більше 30 днів для них цілком можливе, однак такі тривалі відрядження краще врегулювати трудовим договором. Приклад наказу про відрядження наведений нижче.

Якщо працівник вибуває з відрядження у відрядження. Наприклад, будучи у Львові вирішено ще його направити до Івано-Франковська, то тоді можна видати ще один наказ про зміни до попереднього наказу про відрядження та додати маршрут. Про це працівник має бути повідомлений по факсу або електронною поштою (також отримати копію наказу).

Інструкція № 59 рекомендує видавати аванси на відрядження лише у безготівковій формі – на карткові рахунки працівників або через корпоративну платіжну картку. Повертати невикористані гроші треба теж на відповідний рахунок.

Дана норма — це лише рекомендація для комерційних підприємств, але обов’язок для бюджетників.

Сума авансу може бути будь-яка. Навіть якщо аванс видається готівкою, то готівкове обмеження в 50 тис. грн по розрахунках між юрособою та фізособою – не діє. Про це говорять самі ж податківці в ІПК ДПС від 03.07.2000 р. № 2688/6/99-00-07-05-01-06/ІПК. Однак повертати в касу суму більше 50 тис. грн — не варто. Обережніше буде все ж таки — на банківський рахунок через касу банку. Адже виняток діє лише щодо видачі коштів на відрядження, а не їхнє повернення.

Відправити працівника у відрядження без авансу не можна. Це порушення трудового законодавства, що випливає зі ст. 121 КЗпП, п. 170.9 ПК. Відрядженим працівникам виплачуйте добові. Ці кошти мають покрити витрати на харчування, проїзд, наймання житла (ст. 121 КЗпП). Законодавство не містить прямої вказівки щодо оплати таких витрат авансом. Однак є роз’яснення Мінсоцполітики про штраф за відправлення у відрядження без авансу (лист від 07.11.2013 р. № 998/13/155-13). Цілком можлива ситуація, коли працівнику не вистачає виданого авансу й він отримує компенсацію по поверненню.

Аванс можете видати або готівкою з каси підприємства, або перерахувати на картковий рахунок (корпоративна картка, зарплата або особиста картка працівника).

Дні відрядження у табелі обліку робочого часу позначайте «ВД» або «07». Якщо працівник раптом захворів у відрядженні, то такі дні позначте «ТН» або «26».

В графі табелю «Відпрацьовано за місяць» показуйте робочі дні (години) відрядження, які відповідають графіку роботи підприємства на період відрядження. Тобто якщо підприємство має 8-годинний робочий день, то дні відрядження рахуйте як 8-годинні.

Дні відрядження, що потрапляють на вихідний день, відображайте:

Якщо працівник знаходиться у відрядженні у ті дні, які мали бути для нього вихідними за графіком підприємства, то треба дотримуватися таких правил:

Вважається, що працівник у такі дні також відпочивав. Конкретних вимог КЗпП з цього приводу не містить. Зазвичай ситуацію вирішують за рекомендаціями Інструкції 59:

Світле майбутнє чекає на людей працьовитих, розумних, адаптивних. Правда ж, це про вас? Обов’язково переможемо і зробимо Україну ще кращою! Уже почали робити, адже українці — неймовірний народ! Кожен робить усе, що може — для сьогодні, для завтра. Воїни ЗСУ оберігають наші життя, аграрії засівають поля, вчителі навчають дітей, бухгалтери дають раду фінансам підприємств.

За своїм змістом добові – це сума яка призначена для фінансування особистих потреб працівника у відрядженні, наприклад, харчування, й не вимагає документального підтвердження, крім наказу про відрядження.

Розмір добових для комерційних підприємств не лімітується, тобто вони можуть бути будь-якої суми. Щодо відрядження бюджетних установ, то для них добові на відрядження у 2022 році 300 грн. Дану суму від бюджетників підприємства часто використовують як орієнтир для себе.

Однак є податкове обмеження, що пов’язане з поняттям «додаткового блага» для працівника. Воно становить 0,1 розміру мінімальної зарплати (сума добових під час відрядження по Україні не повинна перевищувати у 2022 році — 650.00 грн). Добові, що менші за цю цифру – не оподатковуються ПДФО та військовим збором. Якщо ж добові більші за 650.00 грн, то сума перевищення підпадає під оподаткування як «додаткове благо» з застосуванням для визначення бази оподаткування так званого «натурального» коефіцієнта (є роз’яснення ДПС). На інші податки (податок на прибуток і податкові різниці, єдиний податок) ця цифра ніяк не впливає.

Приклад (відрядження, оплата добових та ПДФО). При сумі добових 750 грн у 2022 року сума перевищення складе 100,00 грн. З цієї суми треба сплатити:

де 1,2195 — натуральний коефіцієнт, 18% – це ставка ПДФО;

ЄСВ з суми перевищення по добовим не сплачується, так як добові не є фондом оплати праці. Такі виплати на відрядження в Додатку 4ДФ відображайте з ознакою доходу «118» (надміру витрачені та своєчасно неповернуті кошти) (роз’яснення ДПС у 103.02 ЗІР). Якщо ж добові не перевищують 650,00 грн у 2022 р., то їх у Додатку 4ДФ не відображайте.

Відрядження узагалі без добових – практично неможливо. Відрядження менше доби — це повна сума добових.

Якщо працівник від’їжджає у відрядження ввечері, то день відрядження рахується за правилом «24:00». Тобто, якщо за білетом поїзд рушив о 23:55 12 червня, то саме 12 червня вважається днем початку відрядження з нарахуванням добових, хоча фактично працівник був у ньому лише 5 хвилин. Аналогічно й при поверненні.

Увага: 24:00 – це час розділення днів (діб) відрядження і нарахування добових.

Суму добових підприємство може встановити у внутрішньому Положенні про відрядження або щоразу визначати в наказі про відрядження. Однак рекомендуємо дотримуватися певної усталеної суми незалежно від посад. Хоча може бути певна відмінність у добових за географічним критерієм (зрозуміло, що витрати на харчування та особисті потреби в столиці можуть бути вищими, ніж відрядження в межах області). Проте витрати на відрядження керівника підприємства мають не відрізнятися від витрат на відрядження звичайного менеджера.

Увага: відрядження без виплати добових неможливе. Для комерційних підприємств сума добових не обмежена розміром.

Коли працівник відбуває у відрядження оплата добових залежить саме від кількості діб за наказом та дат транспортних квитків – нараховуємо за кожну добу, навіть якщо працівник виїжджає, наприклад, о 23:55, а прибуває з відрядження о 04:00 – кожний з цих днів має бути порахований (у цьому випадку як два окремих дні).

Працівнику, що їздив у відрядження, мають бути нараховані по поверненню:

Щоб розрахувати середню заробітну плату скористайтеся Порядком обчислення середньої заробітної плати, затвердженим постановою КМУ від 08.02.1995 № 100.

За вимогами КЗпП відрядженому працівникові роботодавець має компенсувати вартість проїзду та найму житлового приміщення. Також працівники мають право на компенсацію інших витрат. Обережно треба бути бухгалтерам бюджетних установ, так як щодо відрядження у бюджетній установі діють обмеження за Постановою № 98 (зокрема щодо складових готельного рахунку, зменшення суми добових при харчуванні в готелі тощо). Комерційних підприємств ця постанова на стосується.

Витрати, які відшкодовуються працівнику не оподатковуються ПДФО, якщо вони не підпадають під поняття «додаткове благо». Так, додатковим благом не вважаються витрати на (пп. «а» пп. 170.9.1 ПК):

У разі, якщо працівнику відшкодовуються витрати, які не зазначені у пп. «а» пп. 170.9.1 ПК (або без підтвердних документів), то тоді необхідно з них сплатити ПДФО та військовий збір. Також на відміну від понаднормових добових слід нарахувати та сплатити ЄСВ, так як такі витрати слід розглядати як такі, що належать до заробітної плати як «інші виплати, що мають індивідуальний характер» (пп. 2.3.4 Інструкції зі статистики заробітної плати, наказ Держкомстату від 13.02.2004 № 5).

Якщо коштів, які видавалися на відрядження, не вистачило, то працівник може використати власні кошти. У подальшому при компенсації таких виплат оподаткування суми такої компенсації немає (узагальнююча податкова консультація, наказ Мінфіну від 26.04.2019 № 181).

Стандартні бухгалтерські проведення при відрядженні мають вигляд, як у таблиці нижче.

|

ТИПОВІ БУХГАЛТЕРСЬКІ ПРОВЕДЕННЯ З ОБЛІКУ ВІДРЯДЖЕННЯ |

||||

|

№ |

Господарська операція |

Дт |

Кт |

Сума, грн |

|

1 |

На картковий рахунок заступника директора перераховано аванс на відрядження |

372 |

311 |

10000 |

|

2 |

Після повернення заступник директора склав авансовий звіт. За 5 діб відрядження згідно з наказом про відрядження нараховано добові у розмірі 300 грн/доба. Добові віднесено до складу адміністративних витрат |

92 |

372 |

1500 |

|

3 |

До складу адміністративних витрат включена вартість проїзду |

92 |

372 |

2500 |

|

4 |

До складу адміністративних витрат включено вартість проживання у готелі |

92 |

372 |

4000 |

|

5 |

Залишок невикористаної суми директор перерахував назад на банківський рахунок підприємства (= 10000 – 1500 – 2500 – 4000 = 2000) |

311 |

372 |

2000 |

|

6 |

Адміністративні витрати віднесено на фінансовий результат від операційної діяльності |

791 |

92 |

8000 |

Особливі ситуації, які можуть викликати труднощі розглянемо у таблиці нижче.

| ПОШИРЕНІ ПИТАННЯ ПРО ВІДРЯДЖЕННЯ | |

|

Ситуація |

Вирішення ситуації |

|

Оплата таксі |

Існуючі нормативні документи не містять обмежень на оплати таксі у відрядженні для комерційних підприємств (для бюджетників це заборонено). Немає документу – немає й оплати. ПК не містить обмежень (таксі – це теж проїзд). Однак проблема залишається з документальним підтвердженням такого перевезення. Ним може бути чек з електронного таксометру (роз’яснення 103.17 ЗІР) |

|

Оплата метро |

Можна, але при користуванні жетонами неможливо підтвердити дату й час перевезення. Можлива оплата тільки, якщо у працівника є картка поповнення та фіскальний чек щодо такого поповнення |

|

Оплата послуг міського транспорту |

Проблема залишається та ж, що й з метро – можлива відсутність дат на квитках. Якщо дати відсутні, то такі квитки не підходять для оформлення витрат у відрядженні. Часто в квитках відсутня й назва населеного пункту. Тому при відрядженнях в Україні проїзд у міському транспорті, як правило, не оплачується |

|

У відрядження на службовому автомобілі |

При відрядженні на службовому автомобілі добові нараховуються як зазвичай. Щодо витрат на проїзд, то відбувається списання палива на основі існуючих норм |

|

Відрядження на власному автомобілі |

Якщо працівник відбуває у відрядження на власному авто, то йому компенсується використання палива на основі діючих норм. Мають бути підтвердні документи щодо купівлі палива |

|

Оплата готелю |

Працівник має надати і рахунок готелю, і розрахунковий чек РРО (розрахункова квитанція, прибутковий касовий ордер) |

|

Відрядження готель 2-місний |

Проживання в одномісному номері проблем не викликає. Щодо ситуації, коли працівник оплачує 2-місний номер і проживає там один, то тут є цікава думка податківців: вони вважають такі надлишкові витрати додатковим благом (щоправда, не роз’яснюють як його рахувати) |

|

Чи індексуються відрядження |

Все залежить від того, як саме була нарахована зарплата працівнику за дні відрядження. Якщо розрахунок був на основі середньої зарплати за минулі 2 місяці, то такі виплати не індексуються. Якщо оплата відбулася на основі денного заробітку за місяць відрядження, то тоді так, – індексується. Щодо добових та інших виплат, то вони не індексуються, так як не входять до зарплати |

|

Відрядження водія |

Оформлення відрядження на водія можливо, якщо робота водія не носить роз’їзний характер, тобто він працює водієм в межах одного населеного пункту й виїзд до іншого населеного пункту для нього є скоріше винятком, ніж правилом. Якщо ж водій використовується для перевезень між населеними пунктами постійно, то проводити йому оплату треба за правилами оплати працівників, робота яких носить виїзний характер, а не як відрядження |

|

Лікарняний під час відрядження |

Лікарняні оплачуються (як за 5 днів, так і решта за рахунок ФСС). Має бути обов’язково листок тимчасової непрацездатності (може бути переданий поштою уже після повернення). Однак у табелі обліку робочого часу такі дні проставляємо як «ТН» (код «26»), а не як «ВД». Також за ці дня працівник не отримує заробітної плати, але отримує добові та оплату послуг з проживання. Має бути виданий наказ щодо продовження відрядження у разі затримки працівника через поважні причини |

|

Оплата комісійних зборів банків під час оплати послуг готелю |

Не оплачується, так як такі витрати не входять до переліку, незважаючи на їх пов’язаність з відрядженням (лист Мінфіну від 17.02.2017 р. № 31-08030-16-10/4511) |

|

Електронний квиток |

Якщо квиток був придбаний електронний, а не паперовий, то обов’язково слід роздрукувати його паперовий варіант. Про це говорять податківці, рекомендуючи всім підприємствам керуватися п. 12 розділу ІІ Інструкції № 59. При цьому, якщо був придбаний квиток:

|

Головне управління ДПС у Миколаївській області повідомляє, що відповідно до частини 3 статті 39 Закону…

ДПС у Львівській області розповідає, що відносини, які виникають у сфері справляння податків і зборів, регулюються нормами…

Хоча б раз на день кожна людина стикається з рекламою IT. Найбільше її в інтернеті,…

Сервіс покликаний допомогти інвесторам фондового ринку швидко та в зручний спосіб згенерувати документи, необхідні для…

В современном мире эффективность работы офиса напрямую зависит от условий, в которых работают сотрудники. Общий…

На четвертому році повномасштабної війни український бізнес продовжує працювати в умовах, які потребують максимальної стійкості,…