Номер, дата реєстрації:6776-д від 14.11.2017

Підписаний президентом

Опубліковано в Голосі “України” 30.12.17

Закон України

про внесення змін до Податкового кодексу України

та деяких законодавчих актів України щодо забезпечення збалансованості бюджетних надходжень у 2018 році

Верховна Рада України п о с т а н о в л я є:

І. Внести до Податкового кодексу України (Відомості Верховної Ради України, 2011 р., № № 13-17, ст. 112) такі зміни:

- У статті 12:

пункт 12.3.3. викласти в такій редакції:

«12.3.3. Копія прийнятого рішення про встановлення місцевих податків чи зборів надсилається в електронному вигляді у десятиденний строк з дня прийняття до контролюючого органу, в якому перебувають на обліку платники відповідних місцевих податків та зборів, але не пізніше 1 липня року, що передує бюджетному періоду, в якому планується застосовування встановлюваних місцевих податків та зборів або змін.

Контролюючі органи не пізніше 10 липня поточного року складають зведену інформацію про розмір та дату встановлення ставок місцевих податків та зборів на відповідних територіях та надають в електронному вигляді центральному органу виконавчої влади, що реалізує державну податкову політику.

Центральний орган виконавчої влади, що реалізує державну податкову політику, не пізніше 15 липня поточного року, оприлюднює на своєму офіційному веб-сайті, зведену інформацію про розмір та дату встановлення ставок місцевих податків та зборів на відповідних територіях»;

Орган місцевого самоврядування у десятиденний строк з дня затвердження технічної документації з нормативної грошової оцінки земель направляє в електронній формі до контролюючого органу інформацію про нормативну грошову оцінки земель.

Контролюючі органи не пізніше 10 липня поточного року складають зведену інформацію про нормативну грошову оцінки земель.

Центральний орган виконавчої влади, що реалізує державну податкову політику, не пізніше 15 липня поточного року, оприлюднює на своєму офіційному веб-сайті, зведену інформацію про нормативну грошову оцінки земель, яку проведено».

пункт 12.5 доповнити новим абзацом такого змісту:

«Платники місцевих податків та зборів при визначенні своїх податкових зобов’язань можуть використовувати зведену інформацію, розміщену на офіційному веб-сайті центрального органу виконавчої влади, що реалізує державну податкову політику. Такі платники звільняється від відповідальності у разі, якщо у зведеній інформації, розміщеній на офіційному веб-сайті, виявлено помилку, що містить розбіжності між даними контролюючих органів та даними офіційно оприлюдненого рішення про встановлення місцевих податків та зборів. У такому разі, до таких платників податку, штрафні санкції та пеня, передбачені цим Кодексом, за порушення податкового та іншого законодавства, контроль за дотриманням якого покладено на контролюючі органи, що спричинені такою помилкою не застосовуються, підстави для притягнення платника податків та/або його посадових осіб до відповідальності відсутні».

- У пункті 14.1 статті 14:

«підпункт 14.1.5 після цифр «2206» доповнити словами «(крім квасу «живого» бродіння)»;

«у підпункті 14.1.11 підпункт г) виключити»;

«підпункт 14.1.24 викласти в такій редакції:

“14.1.24. великий платник податків – юридична особа або постійне представництво нерезидента на території України, у якої обсяг доходу від усіх видів діяльності за останні чотири послідовні податкові (звітні) квартали перевищує еквівалент 50 мільйонів євро, визначений за середньозваженим офіційним курсом Національного банку України за такий самий період, або загальна сума податків, зборів, платежів, сплачених до Державного бюджету України, контроль за справлянням яких покладено на контролюючі органи, за такий самий період перевищує еквівалент 1 мільйону євро, визначений за середньозваженим офіційним курсом Національного банку України за такий самий період, у разі якщо сума таких податків, зборів, платежів, крім митних платежів, перевищує еквівалент 500 тисяч євро”;

доповнити новим підпунктом 14.1.602 такого змісту:

“14.1.602. Загальна сума податкових зобов’язань з акцизного податку на сигарети – річна сума податкових зобов’язань з акцизного податку усіх платників акцизного податку з товарів за кодами згідно з УКТ ЗЕД 2402 20 90 10, 2402 20 90 20, реалізованих виробниками на митній території України та ввезених імпортерами на митну територію України, визначених у деклараціях акцизного податку за січень – грудень звітного року, в розрахунку на 1000 штук.

Центральний орган виконавчої влади, що реалізує державну податкову та митну політику, визначає за даними декларацій акцизного податку та оприлюднює на власному офіційному веб-сайті не пізніше 01 березня року, наступного за звітним, загальну суму податкових зобов’язань з акцизного податку на сигарети, середньозважену роздрібну ціну продажу сигарет та показник у відсотках, що характеризує частку загальної суми податкових зобов’язань з акцизного податку у середньозваженій роздрібній ціні продажу сигарет.

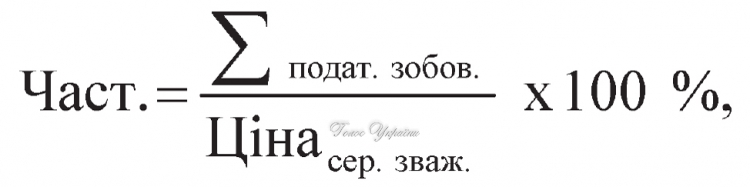

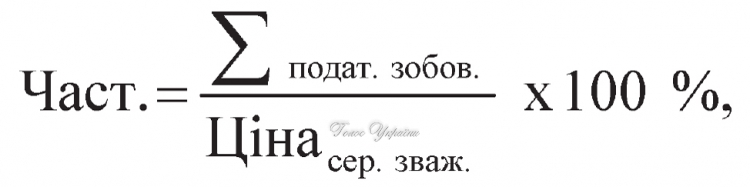

Частка загальної суми податкових зобов’язань з акцизного податку у середньозваженій роздрібній ціні продажу сигарет розраховується за такою формулою:

де Част – частка загальної суми податкових зобов’язань у середньозваженій роздрібній ціні продажу сигарет;

– Ціна сер.зваж – середньозважена роздрібна ціна продажу сигарет;

– Сума под. зобов. загальна сума податкових зобов’язань з акцизного податку на сигарети”;

доповнити новим підпунктом 14.1.1241 такого змісту:

«14.1.1241 нова свердловина (в цілях реалізації положень розділу ІХ цього Кодексу) – свердловина, буріння якої було розпочато від денної поверхні суходолу (рівня нуль метрів згідно з проектом свердловини) після 1 січня 2018 року, що підтверджується Актом про введення в експлуатацію бурової установки»;

абзац дев’ятий підпункту «а» підпункту 14.1.159 після слів «(на початок та кінець звітного періоду)» доповнити новим реченням такого змісту: «Положення цього абзацу не поширюються на суму кредитів (позик), залучених під державні гарантії».

у підпункті 14.1.159:

у підпункті а) після абзацу восьмого доповнити абзацами такого змісту:

“кінцевим бенефіціарним власником (контролером) таких юридичних осіб є одна і та сама фізична особа;

повноваження одноособового виконавчого органу таких юридичних осіб здійснює одна і та сама особа”.

Узв”язку з цим абзац дев”ятий вважати абзацом одинадцятим;

у підпункті б) після абзацу п”ятого доповнити абзацом такого змісту:

“фізична особа є кінцевим бенефіціарним власником (контролером) юридичної особи”.

Узв”язку з цим абзац шостий вважати абзацом сьомим;

у підпункті в):

після абзацу сьомого доповнити абзацом восьмим такого змісту:

“Якщо фізична особа визнається пов’язаною з іншими особами відповідно до цього підпункту, такі особи визнаються пов’язаними між собою”.

Узв”язку з цим абзаци восьмий – чотирнадцятий вважати відповідно абзацами дев”ятим – п”ятнадцятим;

у абзаці дванадцятому слово та цифри “перевищує 20” заімнити словами та цифрами “складає 20 та більше”;

у абзаці п”ятнадцятому слова “практичний” замінити словами “фактичний”;

підпункт 14.1.225 викласти в такій редакції:

«14.1.225. роялті – будь-який платіж, отриманий як винагорода за використання або за надання права на використання об’єкта права інтелектуальної власності, а саме на будь-які літературні твори, твори мистецтва або науки, включаючи комп’ютерні програми, інші записи на носіях інформації, відео- або аудіокасети, кінематографічні фільми або плівки для радіо- чи телевізійного мовлення, передачі (програми) організацій мовлення, інших аудіовізуальних творів, будь-які права, які охороняються патентом, будь-які зареєстровані торговельні марки (знаки на товари і послуги), права інтелектуальної власності на дизайн, секретне креслення, модель, формулу, процес, права інтелектуальної власності на інформацію щодо промислового, комерційного або наукового досвіду (ноу-хау).

Не вважаються роялті платежі, отримані:

як винагорода за використання комп’ютерної програми, якщо умови використання обмежені функціональним призначенням такої програми та її відтворення обмежене кількістю копій, необхідних для такого використання (використання “кінцевим споживачем”);

за придбання примірників (копій, екземплярів) об’єктів інтелектуальної власності, в тому числі втілених в електронній формі, для використання за своїм функціональним призначенням для кінцевого споживання або для перепродажу такого примірника (копії, екземпляра);

за придбання речей (у тому числі носіїв інформації), в яких втілені або на яких містяться об’єкти права інтелектуальної власності, визначені в абзаці першому цього підпункту, у користування, володіння та/або розпорядження особи;

за передачу прав на об’єкти права інтелектуальної власності, якщо умови передачі прав на об’єкт права інтелектуальної власності надають право особі, яка отримує такі права продати або здійснити відчуження в інший спосіб права інтелектуальної власності або оприлюднити (розголосити) секретні креслення, моделі, формули, процеси, права інтелектуальної власності на інформацію щодо промислового, комерційного або наукового досвіду (ноу-хау), за винятком випадків, коли таке оприлюднення (розголошення) є обов’язковим згідно із законодавством України;

за передачу права на розповсюдження примірників програмної продукції без права на їх відтворення або коли їх відтворення обмежено використанням кінцевим споживачем;»

доповнити новим підпунктом 14.1.2271 такого змісту:

«14.1.2271. середньозважена роздрібна ціна продажу сигарет – ціна, розрахована із суми загальної вартості всіх сигарет, реалізованих виробниками на митній території України та ввезених імпортерами на митну територію України за період з 1 січня до 31 грудня звітного року, поділеної на суму загальної кількості реалізованих виробниками та ввезених імпортерами сигарет за цей же період, визначених у деклараціях акцизного податку за січень-грудень звітного року, в розрахунку на 1000 штук»;

доповнити новим підпунктом 14.1.2272 такого змісту:

«14.1.2272. синдикований фінансовий кредит – кошти, що надаються кількома банками-резидентами та/або банками-нерезидентами, або нерезидентами, що кваліфікуються як банківська установа згідно із законодавством країни перебування нерезидента, або резидентами та/або нерезидентами, які мають згідно з відповідним законодавством статус небанківських фінансових установ, а також іноземною державою або її офіційними агентствами, міжнародними фінансовими організаціями та іншими кредиторами – нерезидентами (учасники синдикату кредиторів) у межах одного кредитного договору в певних частках юридичним особам на визначений строк для цільового використання та під процент. Виплата доходу учасникам синдикату кредиторів може здійснюватися через агента, номінального утримувача (номінального власника) або посередника щодо такого доходу»;

у підпункті 14.1.266. слова «виникнення права на податковий кредит» замінити словами «віднесення сум податку до податкового кредиту»;

доповнити новим підпунктом 14.1.272 такого змісту:

«14.1.272. квас “живого” бродіння – напій із вмістом спирту етилового не більше 1,2 відсотка об’ємних одиниць, отриманий під час бродіння квасного сусла, що відноситься до товарних позицій 2202 та 2206 згідно з УКТ ЗЕД».

- Підпункт 20.1.401 пункту 20.1 статті 20 викласти в такій редакції:

«20.1.401 звертатися до суду щодо визнання осіб пов’язаними на основі фактів і обставин, що одна особа здійснювала фактичний контроль за бізнес-рішеннями іншої юридичної особи та/або що та сама фізична або юридична особа здійснювала фактичний контроль за бізнес-рішеннями кожної юридичної особи»;

- У статті 21:

у назві статті слова “посадових осіб» замінити словами “посадових та службових осіб”;

у абзаці 1 пункту 21.1 слова “Посадові особи» замінити словами “Посадові та службові особи”;

пункт 21.3 викласти у такій редакції:

“21.3. Шкода, завдана платнику податків незаконними рішеннями, діями чи бездіяльністю посадової або службової особи контролюючого органу, відшкодовується за рахунок коштів державного бюджету, передбачених для фінансування цього органу, незалежно від вини цієї особи”;

доповнити новим пунктом 21.4 такого змісту:

“21.4. Посадова або службова особа контролюючого органу несе перед державою відповідальність в порядку регресу в розмірі виплаченого з бюджету відшкодування через незаконні рішення, дії чи бездіяльність цієї посадової (службової) особи”.

- У статті 39:

у пункті 39.2:

у підпункті 39.2.1:

підпункт “г” підпункту 39.2.1.1 доповнити таким абзацом:

«У разі внесення змін до переліку організаційно-правових форм нерезидентів в розрізі держав (територій), затвердженого Кабінетом Міністрів України відповідно до підпункту “г” підпункту 39.2.1.1 підпункту 39.2.1 пункту 39.2 статті 39 цього Кодексу, вони набирають чинності з 1 січня звітного року, наступного за календарним роком, у якому зміни було внесено до такого переліку»;

підпункт 39.2.1.1 доповнити новим підпунктом «ґ» такого змісту:

«ґ) господарські операції, що здійснюються між нерезидентом та його постійним представництвом в Україні»;

підпункт 39.2.1.2 викласти в такій редакції:

«39.2.1.2. Під час визначення переліку держав (територій) для цілей підпункту “в” підпункту 39.2.1.1 цього підпункту Кабінет Міністрів України враховує такі критерії:

держави (території), у яких ставка податку на прибуток підприємств (корпоративний податок) на 5 і більше відсоткових пунктів нижча, ніж в Україні, або які надають суб’єктам господарювання пільгові режими оподаткування чи в яких особливості розрахунку бази оподаткування фактично дозволяють суб’єктам господарювання не сплачувати податок на прибуток підприємств (корпоративний податок) або сплачувати за ставкою на 5 і більше відсоткових пунктів нижчою, ніж в Україні;

держави, з якими Україною не укладені міжнародні договори з положеннями про обмін інформацією;

держави, компетентні органи яких не забезпечують своєчасний та повний обмін податковою та фінансовою інформацією на запити центрального органу виконавчої влади, що реалізує державну податкову і митну політику.

Операції з контрагентом, зареєстрованим у державі (на території), включеній до зазначеного переліку, визнаються контрольованими з 1 січня звітного року, наступного за календарним роком, у якому держави (території) було включено до такого переліку”;

підпункт 39.2.1.4 доповнити новим абзацом такого змісту:

«операції, що здійснюються між нерезидентом та його постійним представництвом в Україні»;

підпункт 39.2.1.5 викласти в такій редакції:

«39.2.1.5. Якщо в ланцюгу господарських операцій між платником податків і його пов’язаною особою – нерезидентом, передбачених підпунктом 39.2.1.1 підпункту 39.2.1 цього пункту, право власності на предмет (результат) такої операції перш ніж перейти від платника податків до такого нерезидента (у разі експортних операцій) або перш ніж перейти від такого нерезидента до платника податків (у разі імпортних операцій) переходить до однієї або декількох осіб, така операція для цілей оподаткування податком на прибуток підприємств вважається контрольованою операцією між платником податків та таким нерезидентом, якщо ці особи:

не виконують в такій сукупності операцій істотних функцій, пов’язаних з придбанням (продажем) товарів (робіт, послуг), між пов’язаними особами;

не використовують в такій сукупності операцій істотних активів та/або не приймають на себе істотних ризиків для організації придбання (продажу) товарів (робіт, послуг) між пов’язаними особами.

Для цілей цього підпункту під істотними функціями та активами розуміються функції, які пов’язані особи не могли б виконати самостійно у своїй звичайній діяльності без залучення інших осіб та використання активів таких осіб. Під істотними активами розуміються активи, використання яких є необхідним під час здійснення таких операцій та які відсутні у пов’язаних осіб. Під істотними ризиками розуміються ризики, прийняття яких є обов’язковим для ділової практики таких операцій»;

підпункт 39.2.1.7 викласти в такій редакції:

«39.2.1.7. Господарські операції, передбачені підпунктами 39.2.1.1 (крім операцій, що здійснюються між нерезидентом та його постійним представництвом в Україні) і 39.2.1.5 підпункту 39.2.1 цього пункту, визнаються контрольованими, якщо одночасно виконуються такі умови:

річний дохід платника податків від будь-якої діяльності, визначений за правилами бухгалтерського обліку, перевищує 150 мільйонів гривень (за вирахуванням непрямих податків) за відповідний податковий (звітний) рік;

обсяг таких господарських операцій платника податків з кожним контрагентом, визначений за правилами бухгалтерського обліку, перевищує 10 мільйонів гривень (за вирахуванням непрямих податків) за відповідний податковий (звітний) рік.

Господарські операції, що здійснюються між нерезидентом та його постійним представництвом в Україні, визнаються контрольованими, якщо обсяг таких господарських операцій, визначений за правилами бухгалтерського обліку, перевищує 10 мільйонів гривень (за вирахуванням непрямих податків) за відповідний податковий (звітний) рік».

доповнити новим підпунктом 39.2.1.9 такого змісту:

«39.2.1.9. Обсяг господарських операцій платника податків для цілей підпункту 39.2.1.7 підпункту 39.2.1 цього пункту обраховується за цінами, які відповідають принципу «витягнутої руки»;

у підпункті 39.2.2.2 пункту 39.2.2:

у абзаці сьомому слово “зіставні” виключити;

у пункті 39.3:

Абзаци перший та другий підпункту 39.3.2.9 підпункту 39.3.2 викласти в такій редакції:

«39.3.2.9. Інформація про зіставних юридичних осіб для розрахунку фінансових показників, зазначених у підпункті 39.3.2.5 цього підпункту, використовується у разі одночасного дотримання таких умов:

1) якщо зіставна юридична особа проводить діяльність, зіставну з діяльністю сторони контрольованої операції, що досліджується, та виконує зіставні функції, пов’язані з такою діяльністю. Зіставлення діяльності визначається, зокрема, але не виключно, з урахуванням видів економічної діяльності згідно з КВЕД ДК 009:2010, а також міжнародними класифікаторами»;

підпункт 39.3.3.3 пункту 39.3.3 доповнити новим абзацом:

«Форма такого повідомлення та порядок його подання затверджується центральним органом виконавчої влади, що забезпечує формування та реалізує державну фінансову політику»;

у пункті 39.4:

в абзаці шостому підпункту 39.4.2 слово та цифри “підпунктом 120.3” замінити словом та цифрами “підпунктами 120.3 -120.4”;

підпункт 39.4.5 викласти в такій редакції:

«39.4.5. Запит надсилається не раніше 1 жовтня року, що настає за календарним роком, в якому таку контрольовану операцію (операції) було здійснено»;

у підпункті 39.4.6:

абзац перший та підпункти а), б), в) викласти в наступній редакції:

«39.4.6 Документація з трансфертного ціноутворення (сукупність документів або єдиний документ, складений в довільній формі) повинна містити таку інформацію:

а) дані про особу (осіб), яка є стороною контрольованої операції, та пов’язаних осіб платника податків (у звітному періоді, в якому здійснювалась контрольована операція, та на момент подання документації), а саме:

контрагента (контрагентів) контрольованої операції;

осіб, які безпосередньо (опосередковано) володіють корпоративними правами платника податків у розмірі 20 і більше відсотків;

осіб, корпоративними правами яких у розмірі 20 і більше відсотків безпосередньо (опосередковано) володіє платник податків.

Дані повинні бути такими, що дають змогу ідентифікувати таких пов’язаних осіб (включаючи найменування держав (територій), податковими резидентами яких є такі особи, код особи, встановлений у державі (країні) їх реєстрації) та розкривати інформацію щодо критеріїв визнання таких осіб пов’язаними;

б) загальний опис діяльності групи компаній (включаючи материнську компанію та її дочірні підприємства), у тому числі організаційну структуру групи, опис господарської діяльності групи, політику трансфертного ціноутворення, інформацію про осіб, яким платник податків надає місцеві управлінські звіти (назва держави, на території якої такі особи утримують свої головні офіси);

в) опис структури управління платника податків, схема його організаційної структури із зазначенням загальної кількості працюючих осіб та в розрізі окремих підрозділів платника податків станом на дату операції або на кінець звітного періоду»;

у підпункті «и)» після абзацу шостого доповнити новим абзацом такого змісту:

«Фінансові показники, які використовувались під час розрахунку показників рентабельності контрольованої операції, мають бути підтверджені даними фінансової та бухгалтерської звітності сторони контрольованої операції, що досліджувалася згідно з підпунктом 39.3.2.7 підпункту 39.3.2 пункту 39.3 цієї статті»;

у пункті 39.5:

у підпункті 39.5.2:

підпункт 39.5.2.6 викласти в такій редакції:

«39.5.2.6. Проведення перевірки з питань дотримання платником податків принципу «витягнутої руки» не перешкоджає проведенню перевірок, визначених статтею 75 цього Кодексу»;

підпункт 39.5.2.7 викласти в такій редакції:

«39.5.2.7. Строк проведення перевірки платника податків з питань дотримання принципу “витягнутої руки” обчислюється з дня прийняття рішення про її проведення до дня складення акту (довідки) про проведення такої перевірки»;

підпункт 39.5.3.3 підпункту 39.5.3 доповнити новим абзацом такого змісту:

«Вимоги цього підпункту не стосуються податкової інформації, отриманої контролюючим органом під час проведення перевірки з питань дотримання платником податків принципу «витягнутої руки» відповідно до підпункту 39.5.2.13 підпункту 39.5.2 пункту 39.5 цієї статті»;

у підпункті 39.5.4:

підпункт 39.5.4.2 доповнити новим абзацом такого змісту:

«Сума податкового зобов’язання, розрахованого за результатами самостійного коригування, підлягає сплаті у строки, визначені статтею 57 цього Кодексу».

підпункт 39.5.4.3 викласти в такій редакції:

«39.5.4.3. Платник податку не має права проводити самостійне коригування ціни контрольованих операцій та/або сум податкових зобов’язань під час проведення перевірки платника податків з питань дотримання принципу “витягнутої руки” таких контрольованих операцій»;

у пункту 39.6:

у підпункті 39.6.1:

абзаци перший та другий підпункту 39.6.1 викласти в такій редакції:

«39.6.1. Великий платник податків має право звернутися до центрального органу виконавчої влади, що реалізує державну податкову і митну політику, із заявою про попереднє узгодження ціноутворення у контрольованих операціях.

Попереднє узгодження ціноутворення у контрольованих операціях є процедурою між великим платником податків та центральним органом виконавчої влади, що реалізує державну податкову і митну політику, під час якої узгоджуються критерії для визначення відповідності умов контрольованих операцій, які здійснюються або будуть здійснені великим платником податків, принципу “витягнутої руки” на підставі договору на обмежений строк»;

підпункт 39.6.1.2 викласти в такій редакції:

«39.6.1.2. Інші умови попереднього узгодження ціноутворення у контрольованих операціях визначаються за згодою сторін»;

у підпункті 39.6.2:

абзац перший підпункт 39.6.2 викласти в такій редакції:

«39.6.2. За результатами попереднього узгодження ціноутворення у контрольованих операціях укладається договір, який підписується керівником великого платника податків або його уповноваженою особою та керівником (заступником керівника) центрального органу виконавчої влади, що реалізує державну податкову і митну політику»;

підпункт 39.6.2.1 викласти в такій редакції:

«39.6.2.1. Договір, укладений за результатами попереднього узгодження ціноутворення у контрольованих операціях між великим платником податків та центральним органом виконавчої влади, що реалізує державну податкову і митну політику, має односторонній характер»;

підпункт 39.6.2.2 викласти в такій редакції:

«39.6.2.2. У разі залучення до процедури попереднього узгодження ціноутворення у контрольованих операціях іноземного державного органу, уповноваженого адмініструвати податки і збори в державі, резидентом якої є сторона контрольованої операції (за умови наявності міжнародного договору (конвенції) про уникнення подвійного оподаткування між Україною і такою державою), договір, укладений за результатами такого узгодження між великим платником податків та центральним органом виконавчої влади, що реалізує державну податкову і митну політику, має двосторонній характер.

У разі залучення до процедури попереднього узгодження ціноутворення двох і більше державних органів, уповноважених адмініструвати податки і збори в державі, резидентом якої є сторона (сторони) контрольованої операції (за умови наявності міжнародних договорів (конвенцій) про уникнення подвійного оподаткування між Україною і такими державами), договір, укладений за результатами такого узгодження між великим платником податків та центральним органом виконавчої влади, що реалізує державну податкову і митну політику, має багатосторонній характер»;

підпункт 39.6.2.3 виключити.

підпункт 39.6.2.4 викласти в такій редакції:

«39.6.2.4. Порядок попереднього узгодження ціноутворення у контрольованих операціях, за результатами якого укладаються договори, що мають односторонній, двосторонній та багатосторонній характер, затверджується Кабінетом Міністрів України.

Зазначений порядок має включати, зокрема, але не виключно:

– процедуру подання та розгляду заявки щодо проведення процедури попереднього узгодження ціноутворення у контрольованих операціях;

– перелік документів, подання яких є необхідним для проведення процедури попереднього узгодження ціноутворення у контрольованих операціях;

– підстави для внесення змін до діючого договору, укладеного за результатами попереднього узгодження ціноутворення у контрольованих операціях, продовження його дії та дострокового припинення;

– підстави припинення процедури попереднього узгодження ціноутворення;

– підстави припинення та продовження строку дії договору (пролонгації) про попереднє узгодження ціноутворення»;

доповнити новими підпунктами 39.6.2.5-39.6.2.7 такого змісту:

«39.6.2.5. У разі дотримання умов договору про попереднє узгодження ціноутворення у контрольованих операціях контролюючі органи не мають права приймати рішення про донарахування податкових зобов’язань, штрафів, пені стосовно контрольованих операцій, які є предметом такого договору.

У разі недотримання умов договору про узгодження ціноутворення платником податків такий договір втрачає силу з дати набрання ним чинності. Контролюючі органи мають право приймати рішення про донарахування податкових зобов’язань, штрафів, пені стосовно контрольованих операцій, які є предметом такого договору, умови яких не відповідають принципу «витягнутої руки.

39.6.2.6. Договір, укладений за результатами попереднього узгодження ціноутворення у контрольованих операціях, набирає чинності з дати, узгодженої центральним органом виконавчої влади, що реалізує державну податкову і митну політику та великим платником податків в залежності від обставин та особливостей контрольованих операцій, які є предметом попереднього узгодження ціноутворення.

За згодою сторін, дія договору, укладеного за результатами попереднього узгодження ціноутворення у контрольованих операціях може бути розповсюджена на весь звітний період, в якому було укладено договір, та/або до звітних періодів, які передують набранню чинності договору, укладеного за результатами попереднього узгодження ціноутворення у контрольованих операціях.

39.6.2.7. У разі дотримання великим платником податків умов договору, укладеного за результатами попереднього узгодження ціноутворення у контрольованих операціях, та за незмінності узгоджених критеріїв для визначення відповідності умов контрольованих операцій, що є предметом договору, дія такого договору може бути подовжена на узгоджений сторонами строк»;

доповнити новим підпунктом 39.6.3 такого змісту:

«39.6.3. Стабільність умов договору, укладеного за результатами попереднього узгодження ціноутворення у контрольованих операціях:

39.6.3.1. Умови договору, укладеного за результатами попереднього узгодження ціноутворення у контрольованих операціях залишаються незмінними у разі зміни податкового законодавства в частині регулювання відносин, що виникають при укладанні такого договору, внесення в нього змін, припинення його дії або втрати платником податків статусу великого платника податків.

39.6.3.2. У разі змін податкового законодавства, що впливають на діяльність великого платника податків та/або на критерії для визначення відповідності умов контрольованих операцій, принципу «витягнутої руки», сторони договору, укладеного за результатами попереднього узгодження ціноутворення у контрольованих операціях, мають право внести до його тексту відповідні зміни.

У разі не згоди однієї із сторін із запропонованими змінами дія договору припиняється».

- Підпункт 44.3 статті 44 викласти в такій редакції:

«44.3. Платники податків зобов’язані забезпечити зберігання документів, визначених у пункті 44.1 цієї статті, а також документів, пов’язаних із виконанням вимог законодавства, контроль за дотриманням якого покладено на контролюючі органи, не менш як 1095 днів (2555 днів для документів та інформації, необхідної для здійснення податкового контролю відповідно до статті 39 цього Кодексу за трансфертним ціноутворенням) з дня подання податкової звітності, для складення якої використовуються зазначені документи, а у разі її неподання – з передбаченого цим Кодексом граничного терміну подання такої звітності».

- У статті 49:

пункт 49.18 доповнити новим підпунктом 49.18.6 такого змісту:

«49.18.6 календарному року для платників податку на прибуток для податкової декларації, яка розраховується наростаючим підсумком за рік – протягом 60 календарних днів, що настають за останнім календарним днем звітного (податкового) року.»

«у пункті 49.19 після слів «базового звітного (податкового) періоду)» добавити словами «крім податкової декларації з податку на прибуток, яка розраховується наростаючим підсумком за рік».

- У другому реченні абзацу четвертого пункту 50.1 статті 50 слово “травня” замінити словом “жовтня”.

- У статті 57:

в абзаці сьомому підпункту 57.11.2 пункту 57.11 після слів «емітента корпоративних прав» доповнити словами «(крім платників єдиного податку)»;

у пункті 57.2 після слів “не пов’язаних з порушенням податкового законодавства” доповнити словами “та надсилає (вручає) податкове/податкові повідомлення-рішення про сплату суми/сум платнику податку”.

- Абзац другий пункту 63.3 статті 63 після слова “основного” доповнити словами “та неосновного”.

- У пункті 64.7 статті 64:

абзаци третій і четвертий викласти в такій редакції:

“Після включення платника податків до Реєстру великих платників податків та отримання повідомлення центрального органу виконавчої влади, що реалізує державну податкову і митну політику, про таке включення платник податків зобов’язаний стати на облік за основним місцем обліку у контролюючому органі, що здійснює супроводження великих платників податків, з початку податкового періоду (календарного року), на який сформовано Реєстр, та за неосновним місцем обліку у такому контролюючому органі або його територіальних підрозділах щодо наявних в межах населеного пункту за місцезнаходженням контролюючого органу, що здійснює супроводження великих платників податків, або його територіальних підрозділів об’єктів оподаткування або об’єктів, які пов’язані з оподаткуванням або через які провадиться діяльність такого великого платника податків.

Щодо великих платників податків, які самостійно не стали на облік у контролюючому органі, що здійснює супроводження великих платників податків, або його територіальних підрозділах центральний орган виконавчої влади, що реалізує державну податкову і митну політику, приймає рішення про зміну основного та неосновного місця обліку таких великих платників податків та переведення їх на облік у контролюючий орган, що здійснює супроводження великих платників податків, та його територіальні підрозділи”;

в абзаці п’ятому слова “забезпечує формування та”, “територіально найближчим” виключити;

в абзаці сьомому слова “забезпечує формування та” виключити».

- Підпункт 73.5 статті 73 викласти в такій редакції:

«73.5. З метою отримання податкової інформації, необхідної у зв’язку з проведенням перевірок, контролюючі органи мають право здійснювати зустрічні звірки даних суб’єктів господарювання щодо платника податків.

Під час зустрічної звірки:

здійснюється співставлення даних, отриманих від платників податків та інших суб’єктів інформаційних відносин, з метою документального підтвердження господарських відносин з платником податків та зборів, а також підтвердження відносин, виду, обсягу і якості операцій та розрахунків, що здійснювалися між ними, для з’ясування повноти їх відображення в обліку платника податків;

забезпечується отримання податкової інформації, необхідної для визначення відповідності умов контрольованої операції принципу “витягнутої руки” у випадках, передбачених підпунктом 39.5.2.13 підпункту 39.5.2 пункту 39.5 статті 39 цього Кодексу.

Під час проведення зустрічної звірки з’ясовуються лише питання, зазначені у письмовому запиті контролюючого органу на проведення зустрічної звірки.

Форма запиту контролюючого органу на проведення зустрічної звірки встановлюється центральним органом виконавчої влади, що забезпечує формування та реалізує державну фінансову політику.

Зустрічні звірки не є перевірками і проводяться в порядку, визначеному Кабінетом Міністрів України.

За результатами зустрічних звірок складається довідка, що надається суб’єкту господарювання у 10-денний строк.

Повторне здійснення зустрічних звірок контролюючими органами з одного і того самого питання заборонено».

- Пункт 74.2 статті 74 виключити.

- Абзац третій підпункту 75.1.2 статті 75 викласти в такій редакції:

«Не може бути предметом планової документальної перевірки питання дотримання платником податків принципу «витягнутої руки», крім випадків перевірки дотримання платником податків вимог підпунктів 140.5.4, 140.5.6 пункту 140.5 статті 140 цього Кодексу».

- У статті 80:

у підпункті 80.2.5 пункту 80.2 після слів “та цільового використання спирту платниками податків” доповнити словами “обладнання акцизних складів витратомірами-лічильниками та/або рівномірами-лічильниками”;

у пункті 80.4 цифри “20.1.9” замінити цифрами “20.1.10”.

- У статті 103:

абзац перший пункту 103.2 доповнити новим реченням такого змісту «У разі отримання синдикованого фінансового кредиту особа (податковий агент) застосовує ставку податку, передбачену відповідним міжнародним договором України, на дату виплати відсотків або інших доходів, отриманих із джерел в Україні, учасникам синдикату кредиторів, з урахуванням того, резидентом якої юрисдикції є кожен учасник синдикованого кредиту та пропорційно його частці у межах кредитного договору, за умови, що він є бенефіціарним (фактичним) отримувачем (власником) доходу, незалежно від того, чи сплачується через агента чи напряму»;

у пункті 103.7 слова «здійсненні банками та фінансовими установами» замінити словами «юридичними особами – резидентами».

- Статтю 126 доповнити новим пунктом 126.3 наступного змісту:

“126.3. У разі, якщо контролюючий орган не надіслав (не вручив) фізичній особі податкове/податкові повідомлення-рішення з податку на майно у строки, встановлені відповідними нормами цього Кодексу, фізичні особи звільняються від відповідальності, передбаченої цим Кодексом за несвоєчасну сплату податкового зобов’язання».

- Статтю 128-1 викласти в такій редакції:

“Стаття 128-1. Порушення правил обліку, виробництва та обігу пального на акцизних складах

128-1.1. Відсутність витратомірів-лічильників та/або рівномірів-лічильників на акцизних складах, на яких здійснюється виробництво, оброблення (перероблення), змішування, навантаження-розвантаження, зберігання пального та/або відпуск такого пального без наявності витратомірів-лічильників та/або рівномірів-лічильників,-

тягнуть за собою накладення штрафу в розмірі одного розміру прожиткового мінімуму для працездатної особи, встановленого законом на 1 січня податкового (звітного) року на кожний кубічний метр об’єму резервуарів, на яких не встановлено витратомірів-лічильників та/або рівномірів-лічильників, але не менше 15000 гривень;

Повторне протягом року вчинення будь-якого з порушень, передбачених абзацом першим цього пункту тягне за собою призупинення реєстрації платника акцизного податку з реалізації пального до моменту обладнання акцизного складу витратомірами-лічильниками та/або рівномірами-лічильниками”.

- В абзаці першому підпункту 133.4.3 пункту 133.4 статті 133 після слів “У разі недотримання неприбутковою організацією вимог, визначених цим пунктом,” доповнити словами та цифрами “а для релігійної організації вимог, визначених абзацом другим підпункту 133.4.1 і підпункту 133.4.2 цього пункту”.

- У статті 139:

у пункті 139.3

у підпункті 139.3.1 слова «резерв, сформований у зв’язку із знеціненням (зменшенням корисності) активів» замінити на слова «резерв за активами»;

підпункти перший та другий підпункту 139.3.3 викласти у наступній редакції:

«1) на суму використання резерву для списання (відшкодування) активу, який не відповідає ознакам, визначеним підпунктом 14.1.11 пункту 14.1 статті 14 цього Кодексу;

2) на суму використання резерву у зв’язку із припиненням визнання активу при прощенні заборгованості фізичних осіб, які є пов’язаними з таким кредитором або перебувають з таким кредитором у трудових відносинах, або перебували з таким кредитором у трудових відносинах, і період між датою припинення трудових відносин таких осіб та датою прощення їх заборгованості не перевищує три роки.

Сума використання резерву у зв’язку із припиненням визнання активу при прощенні кредитором заборгованості інших осіб, не визначеним пп.2) даного підпункту, не змінює фінансовий результат до оподаткування».

підпункти перший та третій підпункту 139.3.4. виключити.

- У статті 140:

у підпункті 140.4.1 пункту 140.4 слова «платників єдиного податку четвертої групи» та «та платників єдиного податку» виключити;

у пункті 140.5:

підпункти 140.5.1, 140.5.2 та 140.5.4 викласти в такій редакції:

«140.5.1. на суму перевищення ціни, визначеної за принципом “витягнутої руки”, над договірною (контрактною) вартістю (вартістю за якою відповідна операція повинна відображатись при формуванні фінансового результату до оподаткування згідно з правилами бухгалтерського обліку) реалізованих товарів (робіт, послуг) при здійсненні контрольованих операцій у випадках, визначених статтею 39 цього Кодексу;

Норми цього підпункту застосовуються за результатами податкового (звітного) року.

140.5.2. на суму перевищення договірної (контрактної) вартості (вартості за якою відповідна операція повинна відображатись при формуванні фінансового результату до оподаткування згідно з правилами бухгалтерського обліку) придбаних товарів (робіт, послуг) над ціною, визначеною за принципом “витягнутої руки”, при здійсненні контрольованих операцій у випадках, визначених статтею 39 цього Кодексу;

Норми цього підпункту застосовуються за результатами податкового (звітного) року.

140.5.4. на суму 30 відсотків вартості товарів, у тому числі необоротних активів, робіт та послуг (крім операцій, зазначених у пункті 140.2 та підпункті 140.5.6 цього пункту, та операцій, визнаних контрольованими відповідно до статті 39 цього Кодексу), придбаних у:

неприбуткових організацій, внесених до Реєстру неприбуткових установ та організацій на дату такого придбання, крім випадків, коли сума вартості товарів, у тому числі необоротних активів, робіт та послуг, придбаних у таких організацій, сукупно протягом звітного (податкового) року не перевищує 25 розмірів мінімальної заробітної плати, встановленої законом на 1 січня звітного (податкового) року, та крім бюджетних установ і неприбуткової організації, яка є об’єднанням страховиків, якщо участь страховика у такому об’єднанні є умовою проведення діяльності такого страховика відповідно до закону;

нерезидентів (у тому числі пов’язаних осіб – нерезидентів), зареєстрованих у державах (на територіях), включених до переліку держав (територій), затвердженого Кабінетом Міністрів України відповідно до підпункту 39.2.1.2 підпункту 39.2.1 пункту 39.2 статті 39 цього Кодексу;

нерезидентів, організаційно-правова форма яких включена до переліку, затвердженого Кабінетом Міністрів України відповідно до підпункту «г» підпункту 39.2.1.1 підпункту 39.2.1 пункту 39.2 статті 39 цього Кодексу, які не сплачують податок на прибуток (корпоративний податок), у тому числі податок з доходів, отриманих за межами держави реєстрації таких нерезидентів, та/або не є податковими резидентами держави, в якій вони зареєстровані як юридичні особи.

Вимоги цього підпункту не застосовуються платником податку, якщо операція не є контрольованою та сума таких витрат підтверджується платником податку за цінами, визначеними за принципом “витягнутої руки”, відповідно до процедури, встановленої статтею 39 цього Кодексу, але без подання звіту.

При цьому, якщо ціна придбання товарів, у тому числі необоротних активів, робіт та послуг перевищує їх ціну, визначену відповідно до принципу “витягнутої руки”, встановленого статтею 39 цього Кодексу, коригування фінансового результату до оподаткування здійснюється на розмір різниці між вартістю придбання та вартістю, визначеною виходячи з рівня ціни, визначеної за принципом “витягнутої руки”»;

у підпункті 140.5.9. після слів «відповідно до закону» добавити словами і цифрами:

«та неприбуткових організацій, до яких застосовуються положення підпункту 140.5.13 цього пункту»;

доповнити новим підпунктом 140.5.13 такого змісту:

«140.5.13. на суму коштів або вартості товарів, виконаних робіт, наданих послуг, безоплатно перерахованих (переданих) протягом звітного (податкового) року суб’єктам сфери фізичної культури і спорту, а саме, дитячо-юнацьким спортивним школам, центрам олімпійської підготовки, школам вищої спортивної майстерності, центрам фізичної культури і спорту інвалідів, спортивним федераціям з олімпійських видів спорту, що є неприбутковими організаціями, внесеними до Реєстру неприбуткових установ та організацій, на дату такого перерахування коштів, передачі товарів, робіт, послуг у розмірі, що перевищує 8 відсотків оподатковуваного прибутку попереднього звітного року»;

підпункт 140.5.10. доповнити новим абзацом такого змісту:

«на суму повної або часткової компенсації один раз на календарний рік вартості путівок на відпочинок, оздоровлення та лікування на території України платника податку та/або його дітей віком до 18 років роботодавцем, який є платником податку на прибуток, у разі, якщо така компенсація відповідно до цього Кодексу не включається до загального місячного (річного) оподатковуваного доходу фізичної особи – платника податку на доходи фізичних осіб”;

підпункт 140.5.12 5 доповнити новим реченням такого змісту «Положення цього підпункту не поширюються на платників податків, які були платниками єдиного податку четвертої групи».

- Підпункт 141.4.7 пункту 141.4 статті 141 викласти в наступній редакції:

«141.4.7. Суми прибутків нерезидентів, які провадять свою діяльність на території України через постійне представництво, оподатковуються в загальному порядку. При цьому таке постійне представництво прирівнюється з метою оподаткування до платника податку, який провадить свою діяльність незалежно від такого нерезидента.

У разі якщо нерезидент провадить свою діяльність в Україні та за її межами і при цьому не визначає прибуток від своєї діяльності, що ведеться ним через постійне представництво в Україні, сума прибутку, що підлягає оподаткуванню в Україні, визначається на підставі складення нерезидентом окремого балансу фінансово-господарської діяльності, погодженого з контролюючим органом за місцезнаходженням постійного представництва, з урахуванням вимог, визначених статтею 39 цього Кодексу.

У разі неможливості визначити шляхом прямого підрахування прибуток, отриманий нерезидентами з джерелом його походження з України, оподатковуваний прибуток визначається контролюючим органом як різниця між доходом та витратами, визначеними шляхом застосування до суми отриманого доходу коефіцієнта 0,7 з урахуванням вимог, визначених статтею 39 цього Кодексу».

- Підпункт 165.1.35 пункту 165.1 статті 165 доповнити новим абзацом такого змісту:

„вартість путівок на відпочинок, оздоровлення та лікування, у тому числі на реабілітацію інвалідів, на території України платника податку та/або його членів сім’ї першого ступеня споріднення, які надаються його роботодавцем – платником податку на прибуток підприємств безоплатно або із знижкою (у розмірі такої знижки) один раз на календарний рік та за умови, якщо вартість путівки (розмір знижки) не перевищує 5 розмірів мінімальної заробітної плати, встановленої на 1 січня звітного податкового року”.

- У статті 172:

у пункті 172.3:

абзац перший після слів «відповідно до закону» доповнити словами «та зареєстрованої в єдиній базі даних звітів про оцінку».

у пункті 172.3 після абзацу першого доповнити новими абзацами такого змісту:

«Єдина база даних звітів про оцінку – інформаційно-телекомунікаційна система, до складу якої входять база даних та модуль електронного визначення оціночної вартості (з метою перевірки вартості об’єктів оподаткування, внесеної суб’єктом оціночної діяльності). Єдина база даних звітів про оцінку забезпечує розміщення, створення, зберігання та оприлюднення всієї інформації про об’єкт нерухомості та його вартість, електронне визначення оціночної вартості, автоматичний обмін інформацією і документами з авторизованими електронними майданчиками та користування сервісами з автоматичним обміном інформацією, доступ до якого здійснюється за допомогою мережі Інтернет.

Порядок ведення єдиної бази даних звітів про оцінку затверджується Фондом державного майна. Внесення інформації зі звітів про оцінку до єдиної бази даних звітів про оцінку здійснюється суб’єктами оціночної діяльності через авторизовані електронні майданчики. Авторизований електронний майданчик – авторизована Фондом державного майна інформаційно-телекомунікаційна система, яка має комплексну систему захисту інформації з підтвердженою відповідністю відповідно до Закону України «Про захист інформації в інформаційно-телекомунікаційних системах» та забезпечує реєстрацію суб’єктів оціночної діяльності, розміщення, отримання і передавання інформації та документів (без попередньої ідентифікації суб’єкта оціночної діяльності) до єдиної бази даних звітів про оцінку з метою перевірки оціночної вартості об’єкта нерухомості, користування сервісами з автоматичним обміном інформацією, доступ до якого здійснюється за допомогою мережі Інтернет. Порядок авторизації електронних майданчиків затверджується спільним рішенням Фонду державного майна та спеціально уповноваженого центрального органу виконавчої влади з питань організації спеціального зв’язку та захисту інформації.

Єдина база даних звітів про оцінку повинна забезпечити збереження та належний захист усієї інформації щодо об’єктів нерухомості, оціночна вартість яких визначається та перевіряється, можливість доступу до цієї інформації нотаріусів та контролюючих органів в межах повноважень. Належний захист забезпечується за умови автоматичного обміну інформацією та документами між єдиною базою даних звітів про оцінку та авторизованими електронними майданчиками, які мають комплексну систему захисту інформації з підтвердженою відповідністю відповідно до Закону України «Про захист інформації в інформаційно-телекомунікаційних системах». Єдина база даних звітів про оцінку здійснює моніторинг звіту про оцінку на предмет відсутності порушень при його складанні та, в разі його повноти, правильності та відповідності, в тому числі відповідності оціночної вартості майна, майнових прав ринковим цінам, – реєструє звіт про оцінку з присвоєнням йому унікального номеру. Після присвоєння унікального номеру здійснюється автоматизована ідентифікація суб’єкта оціночної діяльності. В разі виявлення недоліків та/або порушень при складанні звіту про оцінку, в тому числі невідповідності оціночної вартості майна, майнових прав ринковим цінам, єдина база даних звітів про оцінку автоматично відмовляє у його реєстрації. Суб’єкт оціночної діяльності, який не погоджується з результатами перевірки оціночної вартості єдиною базою даних звітів про оцінку, має право протягом 10 днів звернутись із заявою до Фонду державного майна про здійснення рецензування звіту про оцінку відповідно до Закону України «Про оцінку майна, майнових прав та професійну оціночну діяльність». Фонд державного майна розглядає таку заяву не більше 5 днів.

Звіт про оцінку, не зареєстрований в єдиній базі даних звітів про оцінку, без присвоєного унікального номера відповідно до вимог цієї статті, є недійсним.

Під час посвідчення правочинів, для яких передбачено чинним законодавством України отримання нотаріусом звіту про оцінку, нотаріус перевіряє реєстрацію такого звіту в єдиній базі даних звітів про оцінку та наявність присвоєного йому унікального номеру».

У зв’язку з цим, абзаци другий – четвертий вважати абзацами сьомим- дев’ятим;

в абзаці першому пункту 172.4 після слів «нерухомого майна» доповнити словами та цифрами «(зареєстрованої відповідно до п. 172.3 цієї статті)».

- У статті 191:

у статті 191:

1) підпункт 191.1.1 пункту 191.1 викласти в такій редакції:

“191.1.1. У разі ввезення на митну територію України товарів у міжнародних поштових та експрес-відправленнях, несупроводжуваному багажі базою оподаткування є їх митна вартість (для юридичних осіб) або фактурна вартість (для фізичних осіб), визначена відповідно до статей 234 та 374 Митного кодексу України, з урахуванням мита та акцизного податку, що підлягають сплаті.”;

2) у пункті 191.2:

підпункт 191.2.1 виключити;

доповнити підпункт 191.2.3 пункту 191.2 абзацом такого змісту:

“У разі ввезення на митну територію України у ручній поклажі та/або у супроводжуваному багажі товарів (крім підакцизних товарів та особистих речей), сумарна фактурна вартість яких не перевищує еквівалент 500 євро та сумарна вага яких не перевищує 50 кг, через інші, ніж відкриті для повітряного сполучення, пункти пропуску через державний кордон України фізичною особою, яка була відсутня в Україні менше ніж 24 години або яка в’їжджає в Україну частіше одного разу протягом 72 годин, базою оподаткування є частина сумарної фактурної вартості таких товарів, що перевищує еквівалент 50 євро, з урахуванням мита, що підлягає сплаті”.

- Абзац другий підпункту «в» пункту 193.1 статті 193 викласти у такій редакції:

“постачання на митній території України та ввезення на митну територію України лікарських засобів, дозволених для виробництва і застосування в Україні та внесених до Державного реєстру лікарських засобів, а також медичних виробів, які внесені до Державного реєстру медичної техніки та виробів медичного призначення або відповідають вимогам відповідних технічних регламентів, що підтверджується документом про відповідність, та дозволені для надання на ринку та/або введення в експлуатацію і застосування в Україні”.

- Підпункти 196.1.17 і 196.1.18 пункту 196.1 статті 196 викласти в такій редакції:

Підпункти 196.1.17 і 196.1.18 пункту 196.1 статті 196 викласти в такій редакції:

“196.1.17. ввезення на митну територію України товарів, сумарна фактурна вартість яких не перевищує еквівалент 150 євро у несупроводжуваному багажі;

ввезення на митну територію України товарів, сумарна митна вартість яких не перевищує еквівалент 150 євро, на адресу одного одержувача (юридичної особи) в одній депеші у міжнародних поштових відправленнях або в одному вантажі експрес-перевізника у міжнародних експрес-відправленнях;

ввезення на митну територію України на адресу одного одержувача (фізичної особи) у перших трьох міжнародних поштових та/або міжнародних експрес-відправленнях протягом одного календарного місяця товарів, сумарна фактурна вартість яких не перевищує еквівалент 150 євро, в одній депеші у міжнародних поштових відправленнях або в одному вантажі експрес-перевізника у міжнародних експрес-відправленнях;

196.1.18. ввезення на митну територію України фізичними особами у ручній поклажі та/або у супроводжуваному багажі товарів (крім підакцизних товарів та особистих речей), сумарна фактурна вартість яких не перевищує еквівалент 1000 євро, через пункти пропуску через державний кордон України, відкриті для повітряного сполучення;

ввезення на митну територію України у ручній поклажі та/або у супроводжуваному багажі товарів (крім підакцизних товарів та особистих речей), сумарна фактурна вартість яких не перевищує еквівалент 500 євро та сумарна вага яких не перевищує 50 кг, через інші, ніж відкриті для повітряного сполучення, пункти пропуску через державний кордон України фізичною особою, яка була відсутня в Україні більше ніж 24 години та яка в’їжджає в Україну не частіше одного разу протягом 72 годин;

ввезення на митну територію України у ручній поклажі та/або у супроводжуваному багажі товарів (крім підакцизних товарів та особистих речей), сумарна фактурна вартість яких не перевищує еквівалент 50 євро та сумарна вага яких не перевищує 50 кг, через інші, ніж відкриті для повітряного сполучення, пункти пропуску через державний кордон України фізичною особою, яка була відсутня в Україні менше ніж 24 години або яка в’їжджає в Україну частіше одного разу протягом 72 годин.”.

- Підпункт 197.1.25 пункту 197.1 статті 197 викласти в такій редакції:

«197.1.25. постачання (передплати) та доставки періодичних видань друкованих засобів масової інформації (крім видань еротичного характеру) вітчизняного виробництва, підготовлення (літературне, наукове і технічне редагування, коригування, дизайн та верстка), виготовлення (друк на папері чи запис на електронному носієві), розповсюдження книжок, у тому числі електронного контенту (крім видань еротичного характеру) та дитячих книжкових видань, вітчизняного виробництва, учнівських зошитів, підручників та навчальних посібників, словників українсько-іноземної або іноземно-української мови вітчизняного виробництва на митній території України».

- У пункті 198.5 статті 198 слова «(для товарів/послуг, необоротних активів, придбаних або виготовлених до 1 липня 2015 року, – у разі, якщо під час такого придбання або виготовлення суми податку були включені до складу податкового кредиту)» замінити словами «придбаними/виготовленими з податком на додану вартість (для товарів/послуг, необоротних активів, придбаних або виготовлених до 1 липня 2015 року, – у разі, якщо під час такого придбання або виготовлення суми податку були включені до складу податкового кредиту)».

- У підпунктах «а» та «б» пункту 200-1.4. статті 2001 слово «власного» виключити.

- У статті 201:

пункт 201.10 доповнити новим абзацом сімнадцятим такого змісту:

«для розрахунків коригування, складених постачальником товарів/послуг до податкової накладної, що складена на отримувача – платника податку, в яких передбачається зменшення суми компенсації вартості товарів/послуг їх постачальнику, – протягом 15 календарних днів з дня отримання такого розрахунку коригування до податкової накладної отримувачем (покупцем)».

пункт 201.16 викласти у наступній редакції:

“201.16. Реєстрація податкової накладної/розрахунку коригування в Єдиному реєстрі податкових накладних може бути зупинена у порядку, та на підставах, визначеному Кабінетом Міністрів України”.

- У підпункті 213.3.5 пункту 213.3 статті 213:

перше речення доповнити словами та цифрами “та бензолу (за кодом 2902 20 00 00 згідно з УКТ ЗЕД);

друге речення доповнити словами та цифрами “(крім товарів (продукції) за кодами 2707 10 90 00, 2707 50 90 00, 2710 12 90 00 та 2711 19 00 00 згідно з УКТ ЗЕД).

- У статті 215:

абзац другий пункту 215.1 після слова «пиво» доповнити словами «(крім квасу “живого” бродіння)»;

у пункті 215.3:

у таблиці підпункту 215.3.1 пункту 215.3 статті 215 після слів «тільки зброджені напої, одержані виключно в результаті природного (натурального) бродіння фруктових, ягідних та фруктово-ягідних соків, з вмістом спирту не більше 8,5 відсотка об’ємних одиниць (без додання спирту)» доповнити словами «суміші таких зброджених напоїв та суміші таких зброджених напоїв з безалкогольними напоями з вмістом спирту не більше 8,5 відсотка об’ємних одиниць (без додання спирту)»;

підпункт 215.3.2 викласти в такій редакції:

|

“215.3.2. тютюнові вироби, тютюн та промислові замінники тютюну: |

|||

|

Код товару (продукції) згідно з УКТ ЗЕД |

Опис товару (продукції) згідно з УКТ ЗЕД |

Одиниця виміру |

Ставки податку |

|

2401 |

Тютюнова сировина Тютюнові відходи |

гривень за 1 кілограм (нетто)* |

2601,91 |

|

2402 10 00 00 |

Сигари, включаючи сигари з відрізаними кінцями, та сигарили (тонкі сигари), з вмістом тютюну |

гривень за 1 кілограм (нетто)* |

2601,91 |

|

2402 20 90 10 |

Сигарети без фільтра, цигарки |

гривень за 1000 штук |

2071,01 |

|

2402 20 90 20 |

Сигарети з фільтром |

гривень за 1000 штук |

2071,01 |

|

2403 |

Тютюн та замінники тютюну, інші, промислового виробництва; тютюн «гомогенізований» або «відновлений»; тютюнові екстракти та есенції |

гривень за 1 кілограм (нетто)* |

2601,91 |

|

____________ |

|||

____________

* Вагою нетто вважається вага товару (продукції) без урахування ваги будь-якої тари чи упаковки. У разі, якщо складовими частинами (елементами) підакцизного товару (продукції) є сукупно підакцизні товари (продукції) та інші види продукції, для цілей оподаткування акцизним податком врахуванню підлягає лише вага тих складових частин (елементів), які належать до підакцизних товарів (продукції)”;

доповнити підпунктом 215.3.21 такого змісту:

|

“215.3.21. сигарети та цигарки: |

|||

|

Код товару (продукції) згідно з УКТ ЗЕД |

Опис товару (продукції) згідно з УКТ ЗЕД |

Одиниця виміру |

Ставки податку |

|

2402 20 90 10 |

Сигарети без фільтра, цигарки |

відсотків |

12 |

|

2402 20 90 20 |

Сигарети з фільтром |

відсотків |

12”; |

|

підпункт 215.3.3 викласти в такій редакції: |

|||

|

“215.3.3. мінімальне акцизне податкове зобов’язання із сплати акцизного податку з тютюнових виробів: |

|||

|

Код товару (продукції) згідно з УКТ ЗЕД |

Опис товару (продукції) згідно з УКТ ЗЕД |

Одиниця виміру |

Ставки податку |

|

2402 20 90 10 |

Сигарети без фільтра, цигарки |

гривень за 1000 штук |

2770,50 |

|

2402 20 90 20 |

Сигарети з фільтром |

гривень за 1000 штук |

2770,50”. |

- Статтю 221 доповнити пунктом 221.6 такого змісту:

“221.6. Частка загальної суми податкових зобов’язань з акцизного податку на сигарети повинна складати не менше 60% від середньозваженої роздрібної ціни продажу сигарет.

У разі, якщо частка загальної суми податкових зобов’язань з акцизного податку на сигарети за попередній рік менша ніж 60% від середньозваженої роздрібної ціни продажу сигарет за той же рік, під час визначення податкового зобов’язання на сигарети за кодами УКТ ЗЕД 2402 20 90 10, 2402 20 90 20, з 01 квітня до 31 грудня поточного року сума акцизного податку не повинна бути меншою встановленого мінімального акцизного податкового зобов’язання помноженого на коефіцієнт 1, 1”.

- В абзаці другому підпункту 222.1.2 пункту 222.1 статті 222 слово “п’яти” замінити словом “п’ятнадцяти”.

- Пункт 226.4 статті 226 доповнити абзацом другим такого змісту:

“Марки акцизного податку для вироблених в Україні тютюнових виробів за кодом УКТ ЗЕД 2402 20 90 20 та 2402 20 90 10 відрізняються від марок акцизного податку для вироблених в Україні інших тютюнових виробів дизайном і кольором. Марки акцизного податку для ввезених в Україну тютюнових виробів за кодом УКТ ЗЕД 2402 20 90 20 та 2402 20 90 10 відрізняються від марок акцизного податку для ввезених в Україну інших тютюнових виробів дизайном і кольором”.

- У пункті 227.5 статті 227 слова і цифри “пунктом 219.1 статті 219 цього Кодексу” замінити словами “митним законодавством».

- У статті 229:

підпункт 229.3.7 пункт 229.3 викласти в такій редакції:

«229.3.7. Підставою для митного оформлення легких дистилятів (код 2710 12 11 10, 2710 12 11 20, 2710 12 11 90 згідно з УКТ ЗЕД) та важких дистилятів (коди 2710 19 31 01, 2710 19 31 10, 2710 19 31 20, 2710 19 31 30 згідно з УКТ ЗЕД), а також скрапленого газу (коди 2711 12 11 00, 2711 12 19 00, 2711 12 91 00, 2711 12 93 00, 2711 12 94 00, 2711 12 97 00, 2711 13 10 00, 2711 13 30 00, 2711 13 91 00, 2711 13 97 00, 2711 14 00 00, 2711 19 00 00 згідно з УКТ ЗЕД) та бутану, ізобутану (код 2901 10 00 10 згідно з УКТ ЗЕД), що ввозяться на митну територію України з метою використання у виробництві етилену, є подання виробником етилену контролюючому органу, який здійснює митне оформлення, в порядку передбаченому Митним кодексом України, засобами електронного зв’язку копії податкового векселя, авальованого банком та взятого на облік контролюючим органом»;

в абзаці третьому підпункту 229.6.1 пункту 229.6 слова «у рамках єдиного технологічного циклу» виключити;

підпункт 229.7.6 пункт 229.7 викласти в такій редакції:

«229.7.6 Підставою для митного оформлення речовин, що використовуються як компоненти моторних палив, які ввозяться на митну територію України з метою використання в хімічній промисловості, є подання виробником контролюючому органу, який здійснює митне оформлення, в порядку передбаченому Митним кодексом України, засобами електронного зв’язку копії податкового векселя, авальованого банком та взятого на облік контролюючим органом»;

- Пункти 243.1-243.4 статті 243 викласти в такій редакції:

“243.1. Ставки податку за викиди в атмосферне повітря окремих забруднюючих речовин стаціонарними джерелами забруднення:

|

Найменування забруднюючої речовини |

Ставка податку, |

|

Азоту оксиди |

2451,84 |

|

Аміак |

459,85 |

|

Ангідрид сірчистий |

2451,84 |

|

Ацетон |

919,69 |

|

Бенз(о)пірен |

3121217,74 |

|

Бутилацетат |

552,23 |

|

Ванадію п’ятиокис |

9196,93 |

|

Водень хлористий |

92,37 |

|

Вуглецю окис |

92,37 |

|

Вуглеводні |

138,57 |

|

Газоподібні фтористі сполуки |

6070,39 |

|

Тверді речовини |

92,37 |

|

Кадмію сполуки |

19405,92 |

|

Марганець та його сполуки |

19405,92 |

|

Нікель та його сполуки |

98872,97 |

|

Озон |

2451,84 |

|

Ртуть та її сполуки |

103931,28 |

|

Свинець та його сполуки |

103931,28 |

|

Сірководень |

7879,65 |

|

Сірковуглець |

5120,56 |

|

Спирт н-бутиловий |

2451,84 |

|

Стирол |

17903,89 |

|

Фенол |

11128,67 |

|

Формальдегід |

6070,39 |

|

Хром та його сполуки |

65822,27. |

243.2. Ставки податку за викиди в атмосферне повітря стаціонарними джерелами забруднення забруднюючих речовин (сполук), які не увійшли до пункту 243.1 цієї статті та на які встановлено клас небезпечності:

|

Клас небезпечності |

Ставка податку, гривень за 1 тонну |

|

I |

17536,42 |

|

II |

4016,11 |

|

III |

598,4 |

|

IV |

138,57. |

243.3. Для забруднюючих речовин (сполук), які не увійшли до пункту 243.1 цієї статті та на які не встановлено клас небезпечності (крім двоокису вуглецю), ставки податку застосовуються залежно від установлених орієнтовно безпечних рівнів впливу таких речовин (сполук) в атмосферному повітрі населених пунктів:

|

Орієнтовно безпечний рівень |

Ставка податку, |

|

Менше ніж 0,0001 |

738187,86 |

|

0,0001 — 0,001 (включно) |

63247,95 |

|

Понад 0,001 — 0,01 (включно) |

8737,07 |

|

Понад 0,01 — 0,1 (включно) |

2451,84 |

|

Понад 0,1 |

92,37. |

243.4. Ставка податку за викиди двоокису вуглецю становить 0, 41 гривні за 1 тонну”.

- Пункти 245.1 і 245.2 статті 245 викласти в такій редакції:

“245.1. Ставки податку за скиди окремих забруднюючих речовин у водні об’єкти:

|

Найменування забруднюючої речовини |

Ставка податку, |

|

Азот амонійний |

1610,48 |

|

Органічні речовини (за показниками біохімічного споживання кисню (БСК 5) |

644,6 |

|

Завислі речовини |

46,19 |

|

Нафтопродукти |

9474,05 |

|

Нітрати |

138,57 |

|

Нітрити |

7909,77 |

|

Сульфати |

46,19 |

|

Фосфати |

1287,18 |

|

Хлориди |

46,19. |

245.2. Ставки податку за скиди у водні об’єкти забруднюючих речовин, які не увійшли до пункту 245.1 цієї статті та на які встановлено гранично допустиму концентрацію або орієнтовно безпечний рівень впливу:

|

Гранично допустима концентрація забруднюючих речовин або орієнтовно безпечний рівень впливу, міліграмів |

Ставка податку, |

||

|

До 0,001 (включно) |

168743,5 |

||

|

Понад 0,001 — 0,1 (включно) |

122347,23 |

||

|

Понад 0,1—1 (включно) |

21092,69 |

||

|

Понад 1—10 (включно) |

2146,63 |

||

|

Понад 10 |

429,72”. |

||

|

41. Пункти 246.1 і 246.2 статті 246 викласти в такій редакції: |

|||

|

“246.1. Ставки податку за розміщення окремих видів надзвичайно небезпечних відходів: |

|||

|

246.1.1. обладнання та приладів, що містять ртуть, елементи з іонізуючим випромінюванням, – 865, 47 гривні за одиницю; |

|||

|

246.1.2. люмінесцентних ламп – 15, 06 гривні за одиницю. |

|||

|

246.2. Ставки податку за розміщення відходів, які встановлюються залежно від класу небезпеки та рівня небезпечності відходів: |

|||

|

Клас небезпеки відходів |

Рівень небезпечності відходів |

Ставка податку, гривень за 1 тонну |

|

|

I |

надзвичайно небезпечні |

1405,65 |

|

|

II |

високонебезпечні |

51,2 |

|

|

III |

помірно небезпечні |

12,84 |

|

|

IV |

малонебезпечні |

5 |

|

|

|

малонебезпечні нетоксичні відходи гірничої промисловості |

0,49”. |

|

- Пункти 246.1 і 246.2 статті 246 викласти в такій редакції:

“246.1. Ставки податку за розміщення окремих видів надзвичайно небезпечних відходів:

246.1.1. обладнання та приладів, що містять ртуть, елементи з іонізуючим випромінюванням, – 865, 47 гривні за одиницю;

246.1.2. люмінесцентних ламп – 15, 06 гривні за одиницю.

246.2. Ставки податку за розміщення відходів, які встановлюються залежно від класу небезпеки та рівня небезпечності відходів:

|

Клас небезпеки відходів |

Рівень небезпечності відходів |

Ставка податку, гривень за 1 тонну |

|

I |

надзвичайно небезпечні |

1405,65 |

|

II |

високонебезпечні |

51,2 |

|

III |

помірно небезпечні |

12,84 |

|

IV |

малонебезпечні |

5 |

|

|

малонебезпечні нетоксичні відходи гірничої промисловості |

0,49”. |

- У пункті 247.1 статті 247 цифри “0,0114” замінити цифрами “0,0127”.

- Пункт 248.1 статті 248 викласти в такій редакції:

“248.1. Ставки податку за тимчасове зберігання радіоактивних відходів їх виробниками понад установлений особливими умовами ліцензії строк:

|

Категорія відходів |

Ставка податку за тимчасове зберігання радіоактивних відходів (крім відходів, представлених як |

Ставка податку за тимчасове зберігання радіоактивних відходів, представлених як джерела іонізуючого випромінювання, гривень за 1 куб. сантиметр |

|

Високоактивні |

602418,72 |

20080,63 |

|

Середньоактивні та низькоактивні

|

11245,14 |

4016,11”. |

- У статті 252:

пункт 252.4. доповнити новим підпунктом 252.4.8 такого змісту:

«252.4.8. обсяг газу (метану) дегазації вугільних родовищ, який не відповідає вимогам до якості природного газу, призначеного для транспортування, промислового або комунально-побутового споживання»;

у пункті 252.20:

рядки 18 та 19 викласти у такій редакції:

|

Конденсат: |

|

|

з покладів, які повністю або частково залягають на глибині до 5000 метрів |

29,00 |

|

з покладів, які повністю залягають на глибині понад 5000 метрів |

14,00 |

доповнити рядками 27 та 28 такого змісту:

|

природний газ, видобутий із нових свердловин, з покладів, які повністю або частково залягають на глибині до 5000 метрів (крім природнього газу, видобутого під час виконання договорів про спільну діяльність) |

12,00 |

|

природний газ, видобутий із нових свердловин, з покладів, які повністю або частково залягають на глибині понад 5000 метрів (крім природнього газу, видобутого під час виконання договорів про спільну діяльність) |

6,00 |

природний газ, видобутий із нових свердловин, з покладів, які повністю або частково залягають на глибині до 5000 метрів (крім природнього газу, видобутого під час виконання договорів про спільну діяльність)

12,00

природний газ, видобутий із нових свердловин, з покладів, які повністю або частково залягають на глибині понад 5000 метрів (крім природнього газу, видобутого під час виконання договорів про спільну діяльність)

6,00

доповнити новою примітою «1)» такого змісту:

«1) В умовах дії угоди про розподіл продукції для нафти та конденсату, видобутих в межах території України, континентального шельфу, виключної (морської) економічної зони України, рентна плата за користування надрами для видобування корисних копалин справляється із застосуванням ставки у розмірі 2 відсотки від вартості товарної продукції гірничого підприємства, а для газу природного, у тому числі газу, розчиненого у нафті (нафтового (попутного) газу), етану, пропану, бутану, газу (метану) вугільних родовищ, газу сланцевих товщ, газу центрально-басейнового типу, газу колекторів щільних порід, видобутих в межах території України, континентального шельфу, виключної (морської) економічної зони України, рентна плата за користування надрами для видобування корисних копалин справляється із застосуванням ставки у розмірі 1,25 відсотка від вартості товарної продукції гірничого підприємства».

- Пункт 253.5 статті 253 викласти в такій редакції:

“253.5. Ставки рентної плати за користування надрами в цілях, не пов’язаних з видобуванням корисних копалин, встановлюються залежно від корисних властивостей надр і ступеня екологічної безпеки під час їх використання у таких розмірах:

|

Характер користування надрами |

Вид користування надрами |

Одиниця |

Ставка рентної плати за користування надрами в цілях, не пов’язаних з видобуванням корисних копалин, за одиницю обсягу користування надрами, гривень на рік |

|

Використання підземного простору надр — пористих чи тріщинуватих геологічних утворень (пластів — колекторів) |

зберігання природного газу та газоподібних продуктів |

тис. куб. метрів активного об’єму |

0,49 |

|

Використання підземного |

зберігання нафти та інших рідких нафтопродуктів |

куб. метрів |

0,49 |

|

витримування виноматеріалів, виробництво і зберігання винопродукції |

кв. метрів |

1,39 |

|

|

вирощування грибів, овочів, квітів та інших рослин |

—“— |

0,79 |

|

|

зберігання харчових продуктів, промислових та інших товарів, речовин і матеріалів |

—“— |

0,6 |

|

|

провадження іншої господарської діяльності |

—“— |

1,95″. |

- Пункт 255.5 статті 255 викласти в такій редакції:

“255.5. Ставки рентної плати за спеціальне використання води встановлюються у таких розмірах:

255.5.1. За спеціальне використання поверхневих вод:

|

Басейни річок, включаючи притоки всіх порядків |

Ставка рентної плати, гривень за 100 куб. метрів |

|

Дніпра на північ від м. Києва (Прип’яті та Десни), включаючи м. Київ |

58,17 |

|

Дніпра на південь від м. Києва (без Інгульця) |

55,33 |

|

Інгульця |

84,39 |

|

Сіверського Дінця |

113,45 |

|

Південного Бугу (без Інгулу) |

63,97 |

|

Інгулу |

78,49 |

|

Дністра |

34,85 |

|

Вісли та Західного Бугу |

34,85 |

|

Пруту та Сірету |

26,17 |

|

Тиси |

26,17 |

|

Дунаю |

23,32 |

|

Річок Криму |

116,32 |

|

Річок Приазов’я |

139,66 |

|

Інших водних об’єктів |

63,97; |

|

255.5.2. за спеціальне використання підземних вод: |

|

|

Найменування регіону |

Ставка рентної плати, гривень за 100 куб. метрів |

|

Автономна Республіка Крим (крім м. Севастополя) |

107,58 |

|

м. Севастополь |

107,58 |

|

Область: |

|

|

Вінницька |

92,98 |

|

Волинська |

96,04 |

|

Дніпропетровська |

81,48 |

|

Донецька |

110,56 |

|

Житомирська |

92,98 |

|

Закарпатська |

61,09 |

|

Запорізька: |

|

|

Веселівський, Мелітопольський, Приазовський, Якимівський райони |

92,98 |

|

інші адміністративно-територіальні одиниці області |

84,39 |

|

Івано-Франківська: |

|

|

Богородчанський, Верховинський, Долинський, Косівський, Надвірнянський, Рожнятівський райони |

145,42 |

|

інші адміністративно-територіальні одиниці області |

81,48 |

|

Київська: |

|

|

Білоцерківський, Бородянський, Броварський, Васильківський, Іванківський, Кагарлицький, Києво-Святошинський, Макарівський, Миронівський, Обухівський, Поліський райони |

67,59 |

|

інші адміністративно-територіальні одиниці області |

79,75 |

|

Кіровоградська |

107,58 |

|

Львівська |

84,39 |

|

Луганська |

122,13 |

|

Миколаївська |

122,13 |

|

Одеська |

101,8 |

|

Полтавська: |

|

|

Великобагачанський, Гадяцький, Зіньківський, Лохвицький, Лубенський, Миргородський, Новосанжарський, Решетилівський, Хорольський, Шишацький райони |

62,9 |

|

інші адміністративно-територіальні одиниці області |

70,1 |

|

Рівненська: |

|

|

Володимирецький, Здолбунівський, Костопільський, Рівненський, Сарненський, Острозький райони |

75,03 |

|

інші адміністративно-територіальні одиниці області |

87,16 |

|

Сумська: |

|

|

Глухівський, Сумський, Роменський, Шосткинський райони |

70,1 |

|

інші адміністративно-територіальні одиниці області |

79,83 |

|

Тернопільська |

113,45 |

|

Харківська |

87,21 |

|

Херсонська |

87,21 |

|

Хмельницька: |

|

|

Деражнянський, Красилівський, Летичівський, Старокостянтинівський, Хмельницький, Полонський, Шепетівський райони |

72,74 |

|

інші адміністративно-територіальні одиниці області |

110,56 |

|

Черкаська |

62,9 |

|

Чернівецька |

101,8 |

|

Чернігівська: |

|

|

Городнянський, Корюківський, Ічнянський, Сосницький, Сновський, Талалаївський райони |

87,21 |

|

інші адміністративно-територіальні одиниці області |

68,19 |

|

м. Київ |

86,9; |

255.5.3. для потреб гідроенергетики – 11, 31 гривні за 10 тис. куб. метрів води, пропущеної через турбіни гідроелектростанцій;

255.5.4. для потреб водного транспорту з усіх річок, крім Дунаю:

для вантажного самохідного і несамохідного флоту, що експлуатується, -0, 1938 гривні за 1 тоннаж-добу експлуатації;

для пасажирського флоту, що експлуатується, – 0, 0215 гривні за 1 місце-добу експлуатації;

255.5.5. для потреб рибництва:

59, 36 гривні за 10 тис. куб. метрів поверхневої води;

71, 36 гривні за 10 тис куб. метрів підземної води;

255.5.6. за воду, що входить виключно до складу напоїв:

55, 21 гривні за 1 куб. метр поверхневої води;

64, 39 гривні за 1 куб. метр підземної води;

255.5.7. за шахтну, кар’єрну та дренажну воду – 12, 79 гривні за 100 куб. метрів води.”.

- Пункт 256.3 статті 256 викласти в такій редакції:

“256.3. Ставки рентної плати за спеціальне використання лісових ресурсів встановлюються у таких розмірах:

256.3.1. за заготівлю деревини основних лісових порід:

|

Найменування лісової породи |

Розряд |

Ставка за 1 щільний куб. метр деревини, гривень |

|||

|

ділової (без кори) |

дров’яної (з корою) |

||||

|

великої |

середньої |

дрібної |

|||

|

Перший пояс лісів |

|

|

|

||

|

Сосна |

|

|

|

|

|

|

|

1 |

309,2 |

197,75 |

76,04 |

7,84 |

|

|

2 |

219,74 |

141,25 |

54,92 |

5,99 |

|

|

3 |

177,35 |

114,23 |

44,05 |

4,8 |

|

|

4 |

133,37 |

84,77 |

32,6 |

3,61 |

|

|

5 |

87,88 |

56,46 |

21,74 |

2,43 |

|

Модрина |

|

|

|

|

|

|

|

1 |

138,9 |

117,7 |

45,86 |

10,21 |

|

|

2 |

100,05 |

84,77 |

32,6 |

7,84 |

|

|

3 |

78,93 |

68,23 |

25,95 |

5,99 |

|

|

4 |

58,86 |

50,66 |

19,32 |

4,23 |

|

|

5 |

40 |

34,15 |

13,28 |